Liquidität berechnen und Liquiditätsplan erstellen

Die Liquiditätsvorschau ist ein Bestandteil des Finanzplans. Hier werden die Ein- und Auszahlungen erfasst und so zur Verfügung stehende Barmittel errechnet. Für den Unternehmer somit ein wichtiges Werkzeug zur Planung der flüssigen Mittel. Kann ich die geplante Investition nur durch Eigenkapital finanzieren oder benötige ich weitere Mittel? Auch Banken, Krankenkassen und andere Institutionen sind an der Liquidität eines Unternehmens interessiert.

Was ist Liquidität und eine Liquiditätsvorschau?

Unter Liquidität ist die jederzeitige Zahlungsbereitschaft (siehe Zahlungsfähigkeit oder Bonität) eines Unternehmens, d.h. die jederzeitige Fähigkeit, seinen Zahlungsverpflichtungen zeitgerecht und vollständig nachzukommen. Die Liquidität ist u.U. eine wichtigere Kenngröße als der Gewinn, weil mangelnde Liquidität, Anlass zu einem Insolvenzverfahren ist. Den korrekten Kapitalbedarf berechnen ist daher essenziell für eine ausreichende Liquidität. Dazu zählt aber auch ein solider Umsatzplan.

Die Liquidität ist ein qualitatives Zeitpunktproblem, obwohl die zu ihrer Überwachung eingesetzten Instrumente zeitraumbezogene Quantitätsüberlegungen enthalten. Zur Beurteilung der Liquidität sind die liquiden Mittel zu ermitteln. Ein Liquiditätsbudget kann ein Planungsverfahren sein. Zur grundsätzlichen Beurteilung der Liquidität verwendet man u.a. in der Liquiditätsrechnung die Liquiditätsgrade. Auch der Finanzfluss ist hierfür geeignet.

Beim Finanzplan erstellen werden unter anderem Prognosen für die Verfügbarkeit geldwerter Zahlungsmittel aufgestellt. Die schnelle Verfügbarkeit dieser Zahlungsmittel stellt die Möglichkeit sicher, Wirtschaftsgüter gegen Geld in kurzer Zeit zu tauschen. Diese als Liquidität bezeichnete „Flüssigkeit“ eines Wirtschaftsbetriebes wird im Rahmen der Finanzplanung vorausschauend ermittelt: Es handelt sich hierbei um die Liquiditätsvorschau.

Was ist der Liquiditätsgrad?

Der Liquiditätsgrad ist eine betriebswirtschaftliche Kennzahl, welcher die Fähigkeit eines Unternehmens, seinen Zahlungsverpflichtungen nachzukommen ausdrückt. Mit dem Liquiditätsgrad wird eine Aussage darüber getroffen, wie kurz- oder langfristig Vermögensobjekte im Hinblick die Erfüllung von Verbindlichkeiten in Geld umzuwandeln sind. Als Synonym wird häufig auch der Begriff Deckungsgrad verwendet.

Wie wird die Liquiditätsvorschau erstellt?

Es werden zunächst die verfügbaren Mittel (Kassenbestand, Bankguthaben, Zahlungseingänge) einer Rechnungsperiode - zum Beispiel eines Kalendermonats - vorausschauend geplant. Hiervon werden sämtliche vorhersehbaren Zahlungsausgänge (unter anderem Löhne und Gehälter, Mietzahlungen, Investitionen etc.) abgezogen. Ergänzt um den voraussichtlichen Überschuss / Fehlbetrag des Vormonats wird die Liquidität des Planungsmonats ermittelt. Ein Überschuss erhöht die Liquidität des Folgemonats und ein Fehlbetrag vermindert die Liquidität des Folgemonats.

| + | Umsatzerlöse |

|---|---|

| + | Umsätze aus dem Verkauf von Anlage- oder Umlaufvermögen |

| + | sonstige Einnahmen (Zinserträge, Provisionserträge) |

| + | Privateinlagen |

| = | Gesamteinnahmen |

| - | Ausgaben für Löhne und Gehälter |

| - | Material, Ware, Software, Nebenkosten |

| - | sonstige Ausgaben (Zinsen, Tilgung, Versicherungen, Steuern, Kfz usw.) |

| - | Privatentnahmen |

| = | Liquiditätsüberschuss / Liquiditätsdefizit (Überdeckung, Unterdeckung) |

Youtube Video: Wie wird der Liquiditätsplan erstellt?

Wo erhalte ich ein Beispiel zur Liquiditätsplanung?

Ein Unternehmen verfügt über

- einen Kassenbestand von 5.000 Euro,

- ein Bankguthaben von 100.000 Euro und

- erwartet Zahlungseingänge in Höhe von 50.000 Euro.

Die Summe der verfügbaren Mittel ergibt 155.000 Euro. Hiervon werden

- voraussichtliche Gehaltszahlungen in Höhe von 20.000 Euro,

- Mietzahlungen in Höhe von 15.000 Euro,

- Zahlungen an Versicherungen in Höhe von 3.000 Euro und

- Steuern in Höhe von 8.000 Euro abgezogen.

Darüber hinaus stehen für das Unternehmen im Planungsmonat Investitionen in Höhe von 90.000 Euro an. Die Summe der Zahlungsausgänge ergibt 16.000 Euro.

Aus der Differenz der voraussichtlich verfügbaren Mittel in Höhe von 155.000 Euro und den geplanten Zahlungsausgängen in Höhe von 136.000 ergibt sich ein Überschuss von 19.000 Euro. Da das Unternehmen jedoch im Vormonat einen Überschuss in Höhe von 9.000 Euro erzielt hat, ergibt die Liquidität für den geplanten Monat insgesamt 28.000 Euro, die in den folgenden Planungsmonat überführt wird.

Für den folgenden Monat wird durch einen voraussichtlichen Ausfall der Zahlungseingänge ein Bestand an verfügbaren Mitteln in Höhe von nur 105.000 Euro prognostiziert. Die Gehalts- und Lohnzahlungen, Mietzahlungen sowie Versicherungen und Steuern bleiben jedoch in Höhe von 46.000 Euro bestehen, des Weiteren sind Investitionen in Höhe von 110.000 geplant.

Hieraus ergibt sich für den Folgemonat ein geplanter Fehlbetrag in Höhe von 105.000 Euro - 156.000 Euro = 51.000 Euro. Trotz des Übertrages der Liquidität des Vormonats in Höhe von 28.000 Euro ergibt sich ein negativer Betrag von 23.000 Euro. Dieser negative Betrag wird auch als Unterdeckung oder Illiquidität bezeichnet. Die voraussichtliche Liquidität kann jedoch durch die rechtzeitige Aufnahme von Krediten - zum Beispiel für die anstehenden Investitionen - aufgefangen werden, so dass das Unternehmen auch weiterhin in der Lage ist, die anstehenden Zahlungspflichten zu erfüllen.

Wo kann ich einen Liquiditätsplan für die KfW Bank herbekommen?

Für die KfW-Bank erstellen Sie keinen anderen Liquiditätsplan, als Sie es für eine andere Bank, die Arbeitsagentur oder einen Investor erstellen würden. Die KfW-Bank bildet daher keine Ausnahme.

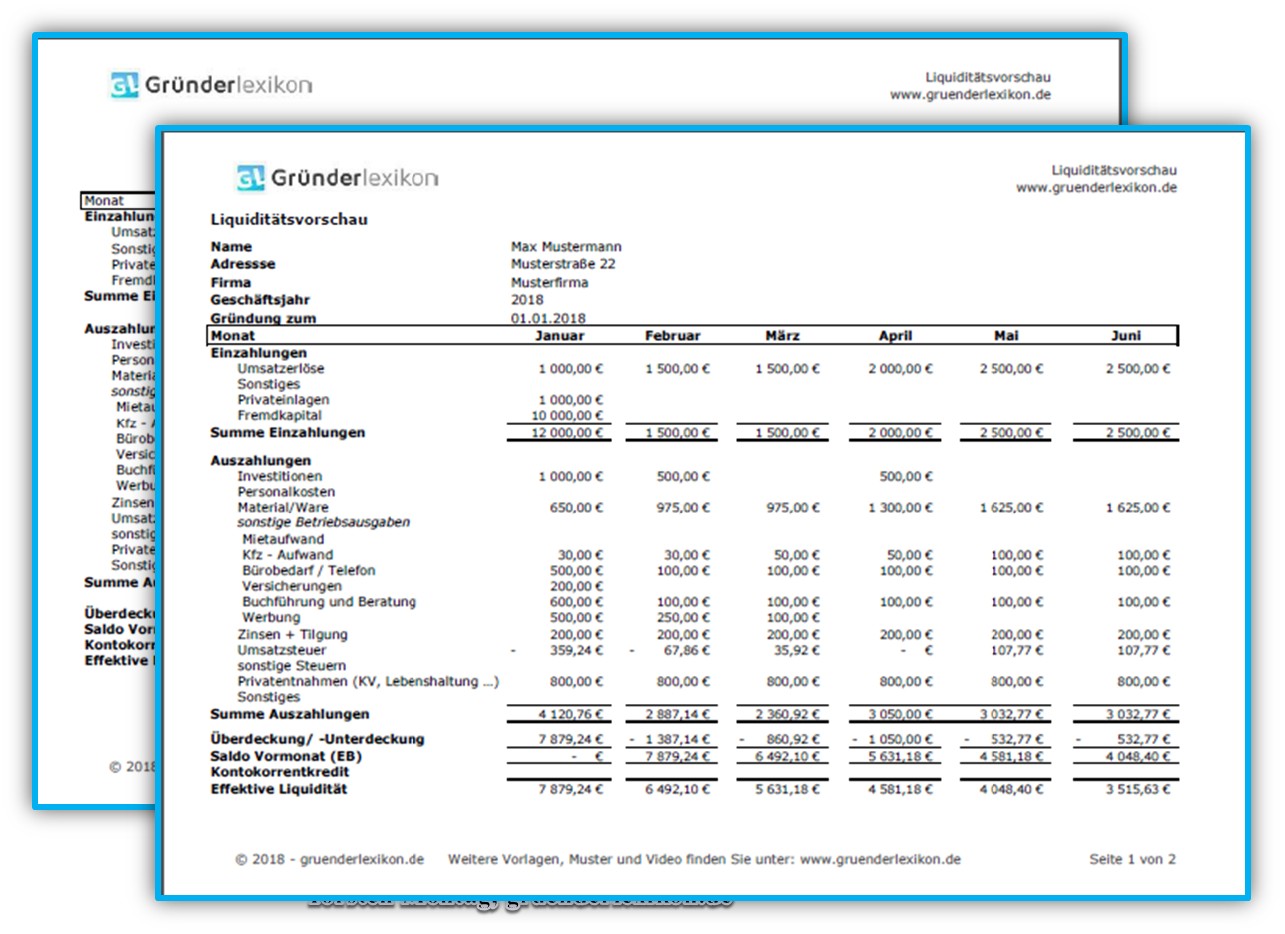

Tragen Sie sich oben mit Ihrer E-Mail-Adresse ein, ich sende Ihnen gratis ein Beispiel zum Liquiditätsplan zu. Dort sehen Sie ganz genau, wie die Zahlen im Zusammenhang stehen, was Sie wo, und zwar wie eintragen müssen. Anschließend können Sie meine kostenpflichtige Excel Vorlage downloaden und Ihre eigenen Zahlen eintragen.

Wie kann ich meinen Liquiditätsengpass berechnen?

Der Liquiditätsengpass ergibt sich aus dem Differenzbetrag der entsteht, wenn die Betriebsausgaben von den Betriebseinnahmen abgezogen werden. Die Berechnung der Liquidität ist nicht nur wichtig, um einen Zuschuss zu beantragen. Auch wer einen Kredit beantragen möchte, muss Auskunft über seine Liquidität erteilen. Das ist übrigens keine spezielle Anforderung in Coronazeiten, sondern gilt prinzipiell, damit die Bank das Risiko besser einschätzen kann. Laden Sie hier mein das von mir empfohlene Exceltool und erfahren Sie wie der Liquiditätsengpass berechnen wird. Lesen Sie hier mehr zur aktuellen wie man den Liquiditätsengpass berechnen kann!

Wo erhalte ich einen Liquiditätsplan für meinen Businessplan?

Nutzen Sie auch für Ihren eigenen Finanzplan (Bestandteil Ihres Businessplans) meine Excel Tabellen!

Anschließend können Sie entscheiden, ob Sie Ihren Liquiditätsplan mit Excel oder einer anderen Software selbst erstellen oder meine vorgefertigte Excel Tabelle nutzen. Auch der Liquiditätsplan für Ihren eigenen Businessplan wird nicht anders erstellt, als der Liquiditätsplan für die KfW Bank, ein anderes Kreditinstitut oder die Bundesagentur für Arbeit. Darüber hinaus ist der Liquiditätsplan für einen möglichen Investor Ihres Unternehmens ebenso zu erstellen. Wie Sie Ihren Businessplan erstellen können Sie hier nachlesen!

Muss ich den Liquiditätsplan brutto oder netto erstellen?

Prinzipiell sollte in der Liquiditätsplanung mit Bruttowerten (also inklusive Umsatzsteuer) gerechnet werden, da laut Definition die Liquiditätsplanung für die Zuflüsse und Abflüsse der Geldmittel steht, was in diesem Fall (also bei einem umsatzsteuerpflichtigen Unternehmer) auch die erhaltene und abzuführende Umsatzsteuer betrifft. Auch wenn der Betrag der Umsatzsteuer für den Unternehmer ein durchlaufender Posten darstellt und in der Gesamtrechnung keine Auswirkungen hat, ist es doch eine liquide Belastung im entsprechenden Monat.

Um die Zahlen der Liquiditätsplanung mit den Zahlen der Rentabilitätsvorschau besser vergleichen zu können, könnte der Liquiditätsplan auch in Nettobeträgen erstellt werden, also ohne Umsatzsteuer. Das ist abhängig vom zu erstellen Berater und von den Möglichkeiten der Auswertung.

Besonders bei geplanten Investitionen spielt die Umsatzsteuer für den Unternehmer eine entscheidende Rolle, vorausgesetzt er ist vorsteuerabzugsberechtigt. Da die Finanzierung von Investitionen durch öffentliche Fördermittel häufig nicht die Umsatzsteuer der Investitionen abdeckt, ist diese Ausgabe zunächst vom Unternehmer selbst zu finanzieren. Auch wenn die gezahlte Umsatzsteuer vom Finanzamt wenige Zeit später in Form der Umsatzsteuererstattung zurückfließt, ist sie für einige Zeit zwischen zufinanzieren. Vergisst der Unternehmer diesen Zeitraum, könnte es zu ernsthaften Liquiditätsproblemen kommen, daher rate ich stets die Liquiditätsplanung und damit den Liquiditätsplan brutto, also immer mit Umsatzsteuer durchzuführen.

Fazit: Normalerweise brutto, um besser vergleichen zu können kann auch netto erstellt werden.

Muss ich in meinen Liquiditätsplan die Umsatzsteuer einrechnen?

Wie bereits in der obigen Frage zur Berechnung der Liquiditätsplanung (netto oder brutto) ersichtlich ist, ist es abhängig vom Ziel des Erstellers oder des Beraters. Was möchten Sie erreichen, wer soll den Liquiditätsplan lesen oder welcher Ziele verfolgt der zu erstellen Berater?

Für den Fall, dass Sie die Liquiditätsplanung brutto erstellen, müssen Sie selbstverständlich auch Umsatzsteuernachzahlungen oder Umsatzsteuererstattungen im Rahmen Ihres Jahresabschlusses berücksichtigen. Darüber hinaus muss auch eine regelmäßige (monatliche oder quartalsweise) zu erstellen Umsatzsteuervoranmeldung berücksichtigt werden. Die daraus ergebenden Umsatzsteuervorauszahlungen oder Umsatzsteuererstattungen sind auf jeden Fall Liquiditätsabflüsse oder -zuflüsse und müssen in die Liquiditätsplanung einfließen. Besprechen Sie am besten mit Ihrem Berater, welche Methode oder Variante in Ihrem Fall die Beste ist.

Mit welcher Software kann ich einen Liquiditätsplan erstellen?

Am schnellsten und einfachsten kann man einen Liquiditätsplan mit Excel erstellen, vorausgesetzt man kennt sich etwas mit Excel aus. Selbstverständlich bieten auch andere Softwarehäuser und Anbieter umfangreiche Produkte und Programme speziell für die Erstellung des Businessplans und damit der enthaltenen Liquiditätsplanung an.

Wo erhalte ich eine Excel Tabelle zur Erstellung des Liquiditätsplans?

Mit diesem Excelsheet zum Finanzplan (EÜR) erstellen Sie Ihren eigenen Liquiditätsplan im Handumdrehen:

- Kapitalbedarf (xls, 23 kb)

- Finanzierungsplanung (xls, 24 kb)

- Umsatzprognose und eine Umsatzplanung (xls, 42kb)

- Rentabilitätsvorschau (xls, 42kb)

- Liquiditätsplanung (xls, 19kb)

Füllen Sie einfach die Exceltabellen aus, alles rechnet sich von allein. Ausdrucken, fertig!

Wo bekomme ich kostenloses Muster mit Beispiel für einen Liquiditätsplan?

Fordern Sie ein komplettes Beispiel zum Finanzplan an! Sichern Sie sich folgende PDF-Dateien komplett gratis:

- Umsatzplan (PDF, 23 KB)

- Kapitalbedarfsplan (PDF, 36 KB)

- Rentabilitätsvorschau (PDF, 23 KB)

- Liquiditätsplan (PDF, 94 KB)

- Finanzierungsplan (PDF, 23 KB)

- Liste der Betriebsausgaben (PDF, 344 KB)

Wie kann ich meine Liquidität sichern?

Bringen Ihre Unternehmenskennzahlen hervor, dass mit Ihrer Liquidität etwas nicht stimmt, sollten Sie schnell gegensteuern, ehe eine Zahlungsunfähigkeit eintritt. Doch wie lässt sich bei Zahlungsschwierigkeiten eigentlich eine ernste Krise verhindern? Ich stelle Ihnen heute die wichtigsten Maßnahmen vor, die Sie im Ernstfall ergreifen können, um die Liquidität zu erhöhen.

Wie kann ich meine Liquidität erhöhen?

Je nach individueller Situation können Sie eine oder mehrere der folgenden Maßnahmen ergreifen:

Kapitalausstattung des Unternehmens

- Finanzierungsbedarf ermitteln!

- Erhöhen Sie Ihr Eigenkapital. Sofern dies finanziell machbar ist, bringen Sie eine Bareinlage in das Betriebsvermögen ein.

- Nehmen Sie neue Gesellschafter auf, die Kapital in das Unternehmen einbringen.

- Loten Sie Ihre Möglichkeiten aus, eine Fremdfinanzierung in Anspruch zu nehmen.

- Versuchen Sie, im Gespräch mit Ihrer Hausbank Ihren Kreditrahmen zu erhöhen, um schnell an Liquidität zu gelangen und die Überziehung des Kontos zu vermeiden.

- Beziehen Sie ein Liquiditätssicherungsdarlehen der KfW-Bank in Betracht (z. B. KfW-Unternehmerkredit).

- Legen Sie bestehendes Kapital bzw. eingehende Zahlungen umgehend an, um sich die Zinsen zu sichern. Dabei sollten Sie kurzfristig verfügbaren Anlageformen (z. B. Tagesgeldkonten) den Vorzug geben.

- Reduzieren Sie Ihre Privatentnahmen.

Auf Kundenseite

- Achten Sie darauf, dass Rechnungen immer sofort gestellt werden und nicht erst das Monatsende abgewartet wird. Am besten werden sie direkt mit der Lieferung übergeben.

- Kümmern Sie sich um Ihre Außenstände. Lassen Sie unbezahlte Rechnungen durch ein Inkasso-Büro eintreiben oder beantragen Sie einen gerichtlichen Mahnbescheid.

- Führen Sie ein aktives Forderungsmanagement ein und mahnen Sie regelmäßig offene Rechnungen, bei denen das Zahlungsziel abgelaufen ist, an.

- Nutzen Sie Factoring und verkaufen Sie Forderungen, um schnell an liquide Mittel zu geraten.

- Die Zahlungsziele bei Ihren Kunden sollten Sie möglichst kurz halten.

- Räumen Sie Ihren Kunden Skonto ein – die meisten werden versuchen, dieses auszunutzen. Dadurch erhalten Sie die Zahlungen oft deutlich schneller.

- Vereinbaren Sie bei nicht liquiden Kunden Ratenzahlung. Dann bekommen Sie wenigstens jetzt ein bisschen Geld statt später überhaupt keines.

- Bieten Sie Ihren Kunden das Lastschriftverfahren an, um vergessene Zahlungen zu vermeiden.

- Je nach Auftrag können Sie eventuell eine Anzahlung berechnen, um nicht unnötig in Vorleistung gehen zu müssen.

- Überprüfen Sie die Bonität von Neu- und Bestandskunden (z. B. mithilfe von Wirtschaftsauskunfteien).

- Führen Sie Aktionen oder auch Rabatte für Barzahler ein.

- Überprüfen Sie die Kalkulation Ihrer Produktpreise. So stellen Sie sicher, dass Sie nicht eigentlich „draufzahlen“ und mit jedem Verkauf Geld verlieren statt gewinnen.

- Gehen Sie sparsam mit festen Dauerrabatten um (z. B. Kunde XY erhält bei jedem Einkauf 15 Prozent Nachlass).

Auf Lieferantenseite

- Sprechen Sie offen mit Lieferanten und Banken. Liquiditätsengpässe können bei entsprechender frühzeitiger Kommunikation oft gemeinsam überwunden werden. Jedoch kein Wort darüber zu verlieren und erst etwas zu sagen, wenn es bereits zu spät ist, um zu reagieren, ist der falsche Weg. Dies kann gekündigte Kreditverträge oder auch aufgekündigte Lieferantenverbindungen bedeuten.

- Vereinbaren Sie mit Lieferanten längere Zahlungsziele.

- Nutzen Sie Zahlungsziele aus soweit möglich.

- Gewährt der Lieferant Skonto, so prüfen Sie anhand detaillierter Beispielrechnungen, ob es Sie nicht günstiger kommt, die Rechnungen innerhalb der Skontofrist zu zahlen und hierfür den Dispokredit der Hausbank in Anspruch zu nehmen.

- Verringern Sie Ihre Lagermengen und lagern Sie nur vor Ort, was Sie oft und kurzfristig brauchen.

- Auch wenn Mengenrabatte locken – kaufen Sie nur kleine Stückzahlen ein, die Sie auch tatsächlich brauchen.

- Holen Sie im Einkauf mehrere Angebote ein und vergleichen Sie, um die günstigsten Preise zu finden.

Betriebsvermögen und Betriebsorganisation

- Machen Sie Mittel flüssig, indem Sie unnötiges Betriebsvermögen verkaufen.

- Wenn Sie Maschinen und Anlagen nicht zwingend besitzen müssen, greifen Sie alternativ auf Leasingangebote zurück.

- Verkaufen Sie Betriebsvermögen und leasen Sie es anschließend zurück (sale and lease back).

- Wenn Sie eine Investition tätigen möchten, rechnen Sie sie genau durch, statt sie nur zu überschlagen, und berücksichtigen Sie auch etwaige Folgekosten, die dadurch auf Sie zukommen könnten.

- Verschieben Sie Investitionen, die gerade nicht unbedingt nötig sind.

- Konzentrieren Sie sich auf die Qualität Ihrer Produkte und reduzieren Sie so Ausschuss und Kundenreklamationen.

- Prüfen Sie, ob Sie inhouse gefertigte Komponenten eventuell auch extern günstiger einkaufen können.

- Versuchen Sie allgemein, Kosten einzusparen, auch im scheinbar kleinen Rahmen (z. B. beim Büromaterial sparen, nicht benötigte Zeitungen abbestellen).

- Konzentrieren Sie sich auf den Vertrieb der Produkte, die die höchsten Deckungsbeiträge erzielen. Eliminieren Sie ggf. Produkte, die keinen Gewinn oder sogar einen Verlust einbringen.

- Erstellen Sie einen Liquiditätsplan, in dem Sie Einnahmen und Ausgaben für die kommenden Monate erfassen, um einen besseren Überblick über Ihre Finanzsituation zu erhalten.

Insbesondere Ihren Preisen sollten Sie große Aufmerksamkeit widmen. Deshalb zeige ich Ihnen im nächsten Teil, welche Fehler Sie bei der Preisfindung unbedingt vermeiden sollten

Was muss ich nun tun

Was muss ich nun tun

Die Liquiditätsvorschau ist ein wichtiges Instrument für ihren Finanzplan, bei vorhandenem fachlichen Know-how ist sie schnell erstellt und sollte dem Investor oder dem Interessenten den Verlauf der Zahlungsfähigkeit des Unternehmens zeigen. Möglichst eine dauerhafte Überdeckung an Liquidität. Ziel ist es in diesem Abschnitt mit den aufgezeigten Mitteln, Beispielen und kostenlosen Vorlagen die eigene Liquiditätsvorschau zu erstellen. Sofern sie sich dem nicht gewachsen fühlen, können Sie selbstverständlich einen Berater Ihres Vertrauens beauftragen.