Cash Flow: Dieser Ratgeber ist für jeden Unternehmer ein Muss

Wer das Geheimnis einer schlagkräftigen Cash Flow Berechnung kennt, kann sein Unternehmen in ganz neue Sphären katapultieren - gilt auch für Solo-Selbstständige! Es steht nicht nur die finanzielle Gesundheit des Unternehmens auf dem Spiel. Wachstumspotenziale erkennen und nutzen, ist die Devise. Entdecken Sie in diesem Leitfaden die Kunst der Cashflow Berechnung, das Aufstellen von Prognosen, Szenarien & Verbesserung. On top zeigen wir 7 Strategien auf, wie Unternehmer ihren Cash Flow optimieren können.

Was ist der Cash Flow?

Der Cash Flow, zu Deutsch Geldfluss, gibt Auskunft über den finanziellen Zustrom und Abfluss in einem Unternehmen innerhalb eines bestimmten Zeitraums. Ganz einfach formuliert, handelt sich um die Differenz zwischen den Einnahmen und Ausgaben.

- Positive Cash Flows zeigen an, dass das Unternehmen liquide ist. Das bedeutet, dass genug Mittel zur Verfügung stehen, um laufende Kosten und Verbindlichkeiten zu decken.

- Negative Cash Flows hingegen signalisieren finanzielle Engpässe. Ohne geeignete Maßnahmen zur Liquiditätssteigerung kann dies ein Risiko für die Geschäftstätigkeit darstellen.

Inhaltsverzeichnis:

- Wie können Unternehmen den Cash Flow berechnen?

- Was ist der Free Cash Flow?

- Der Nutzen einer Cash Flow Software

- 7 Strategien zur Optimierung des Cash Flows

Wie können Unternehmen den Cashflow berechnen?

Die Cash Flow Berechnung kann je nach Anwendung variieren. In der Betriebswirtschaft existieren daher verschiedene Formen des Cashflows.

Im einfachsten Fall berechnet ein Unternehmen den Cash Flow, indem die Ausgaben von den Einnahmen abgezogen werden.

In komplexeren Szenarien, wie der Erstellung eines Cashflow-Statements, werden verschiedene Elemente wie operative Tätigkeiten, Investitionen und Finanzierungstätigkeiten berücksichtigt.

Schritt 1: Einnahmen identifizieren

Im ersten Schritt ist es wichtig, alle Einnahmequellen aufzulisten. Dazu können Umsätze, Erlöse aus Verkäufen, Kapitalerträge, Darlehenseinnahmen und andere Formen von Erträgen zählen:

- Umsatzerlöse: Dies sind die Einnahmen aus dem Verkauf von Waren oder Dienstleistungen. Dies kann die Bezahlung für erbrachte Dienstleistungen sein oder der Erlös aus dem Verkauf von Produkten.

- Erlöse aus dem Verkauf von Anlagegütern: Wenn ein Unternehmen Unternehmensanlagen wie Maschinen, Ausrüstung oder Immobilien verkauft, fließt der Erlös aus diesen Verkäufen in den Cashflow ein.

- Subventionen und Zuschüsse: Je nach Art und Standort des Unternehmens kann ein Anspruch auf verschiedene staatliche oder private Zuschüsse und Subventionen bestehen. Diese erhöhen den Cashflow.

- Miet- und Pachteinnahmen: Falls Immobilien vermietet oder verpachtet, zählen diese Einnahmen ebenfalls zum Cashflow.

- Zinsen und Dividenden: Unternehmer, die Anlagen oder Investitionen halten, können Zinsen oder Dividenden verdienen.

Durch die gründliche Erfassung und Aufzeichnung aller dieser Einnahmequellen erhalten Unternehmen einen genauen Überblick über ihren Cashflow. Dies ist essenziell, um damit die finanzielle Situation besser zu verstehen und zu steuern.

Schritt 2: Ausgaben identifizieren

Bei der Cash Flow Berechnung ist der zweite Schritt die Identifizierung sämtlicher Ausgaben, die in einem Unternehmen anfallen. Typischerweise lassen sich diese Ausgaben in folgende Kategorien unterteilen:

- Betriebsausgaben: Dabei handelt es sich um laufende Kosten, die mit dem Betrieb des Unternehmens verbunden sind. Hierunter fallen unter anderem Miete, Gehälter, Versicherungen, Stromkosten, Ausgaben für Marketing und ähnliche Kosten.

- Kosten für verkaufte Waren/Dienstleistungen: Diese Kategorie umfasst alle direkten Kosten, die mit der Herstellung oder Bereitstellung des Produkts oder der Dienstleistung des Unternehmens verbunden sind. Dazu gehören insbesondere Materialkosten, direkte Arbeitskosten und Versandkosten.

- Investitionen: Dies sind Ausgaben, die beim Kauf von Anlagevermögen wie Maschinen, Ausrüstung oder Immobilien entstehen, die das Unternehmen zur Erbringung seiner Leistungen benötigt.

- Zinsen und Steuern: Hierbei handelt es sich um die Kosten, die mit Krediten, die das Unternehmen aufgenommen hat, sowie mit den Steuern, die das Unternehmen zahlen muss, verbunden sind.

Um eine umfassende und präzise Cash Flow Berechnung durchzuführen, ist es für das Unternehmen unerlässlich, sämtliche dieser Ausgaben zu berücksichtigen.

Eine Software zur Liquiditätsplanung kann in diesem Zusammenhang eine wertvolle Hilfe sein, da sie die Erfassung und Kategorisierung der Ausgaben erleichtert.

Schritt 3: Cash Flow berechnen

Nachdem die Einnahmen und Ausgaben eines Unternehmens identifiziert wurden, können wir den Cashflow berechnen. Im Wesentlichen ist der Cash Flow die Differenz zwischen den Einnahmen und Ausgaben eines Unternehmens innerhalb eines bestimmten Zeitraums.

Die Berechnung kann einfach durch die folgende Formel dargestellt werden:

Cash Flow = Gesamteinnahmen - Gesamtausgaben

Es gibt jedoch unterschiedliche Methoden zur Berechnung des Cash Flows, abhängig von der spezifischen Anwendung und den Bedürfnissen des Unternehmens.

Die drei gängigsten Methoden sind der direkte, der indirekte und der Free Cash Flow:

- Direkter Cash Flow: Diese Methode erfasst alle tatsächlichen Ein- und Auszahlungen während eines bestimmten Zeitraums. Sie bietet einen sehr genauen Überblick über die Liquidität eines Unternehmens.

- Indirekter Cash Flow: Diese Methode beginnt mit dem Nettogewinn und berücksichtigt Anpassungen für Transaktionen, die keinen direkten Einfluss auf das Bargeld haben (wie Abschreibungen) sowie Veränderungen im Betriebskapital. Sie ist komplexer, bietet aber einen tieferen Einblick in die finanzielle Leistung eines Unternehmens.

- Free Cash Flow (FCF): Der Free Cash Flow ist der Cash Flow, der nach Abzug der Investitionen in Anlagevermögen verbleibt. Er ist ein wichtiger Indikator für die finanzielle Stabilität und das Wachstumspotential eines Unternehmens.

Bei der Berechnung des Cash Flows sollte ein Unternehmen sicherstellen, dass es einen angemessenen Zeitraum wählt (etwa monatlich, quartalsweise oder jährlich) und durchgängig daran festhält.

Es ist auch wichtig, regelmäßig Prognosen zu erstellen. Damit können Unternehmen potenzielle Cashflow-Probleme frühzeitig erkennen und geeignete Maßnahmen ergreifen.

Auch in diesem Prozess kann die Verwendung einer Software zur Liquiditätsplanung sehr hilfreich sein. Sie kann die Cash Flow Berechnung automatisieren und den Prozess der Finanzplanung und -steuerung erleichtern.

Schritt 4: Cashflow Prognose erstellen

Die Cashflow Prognose ist ein wesentlicher Bestandteil der Finanzplanung für jedes Unternehmen. Es handelt sich dabei um eine Schätzung der Cashflows in der Zukunft.

Die Cashflow Prognose basiert dabei einerseits auf historischen Daten und andererseits auf Annahmen über die zukünftige Entwicklung.

Im Wesentlichen besteht die Cashflow-Prognose aus drei Komponenten, die jeweils prognostiziert werden:

- Betriebsergebnisse (Verkaufserlöse und Betriebsausgaben)

- Investitionen (Kauf von Anlagevermögen und Veräußerung von Anlagen)

- Finanzierungsaktivitäten (Aufnahme und Rückzahlung von Krediten, ggf. Auszahlung von Dividenden)

Um eine genaue Prognose zu erstellen, muss das Unternehmen mögliche zukünftige Szenarien und deren Auswirkungen auf die Einnahmen und Ausgaben berücksichtigen.

Im besten Fall erstellt das Unternehmen dazu ein Basisszenario, welches es für am wahrscheinlichsten hält. Darauf aufbauend kann dieses Szenario um weitere Szenarien ergänzt werden.

Üblicherweise werden dabei zwei weitere Szenarien skizziert, wobei eines ein schlechteres und eines ein besseres Szenario darstellt. In der Börsenwelt beispielsweise spricht man etwa von einem "Bearcase" (schlechteres Szenario) und "Bullcase" (besseres Szenario).

Wenn möglich, wird dabei für jedes Szenario eine Wahrscheinlichkeit in Prozent angegeben.

- Erstellung eines Basisszenarios: Ergebnis, wenn alles so verläuft wie erwartet.

- Hinzufügen eines Bearcase-Szenarios: Einnahmen entwickeln sich nicht wie erwartet; für Verbindlichkeiten fallen höhere Zins- & Tilgungsbeträge an; Betriebsausgaben steigen und können nicht ohne Weiteres weitergegeben werden usw.

- Erweiterung um ein Bullcase-Szenario: Verkaufserlöse entwickeln sich deutlich besser als ursprünglich prognostiziert; Verbindlichkeiten können effizient umgeschuldet werden; es können mehr Kosten eingespart werden; besseres Abgreifen von Subventionen etc.

Diese Prognosen können dazu beitragen, potenzielle Cashflow Probleme frühzeitig zu erkennen und Strategien zur Verbesserung des Cashflows zu entwickeln.

Tools zur Liquiditätsplanung können den Prognoseprozess erleichtern, indem sie automatisierte Berechnungen und Datenanalysen ermöglichen.

Schritt 5: Cashflow-Management

Nachdem die Cashflow Prognose erstellt wurde, folgt im nächsten Schritt das Cashflow Management. Das Cashflow-Management beinhaltet die regelmäßige Überwachung der Cashflows.

Außerdem gehört hierzu der Vergleich der tatsächlichen Cashflows mit den Prognosen sowie die Anpassung der Geschäftsstrategien basierend auf diesen Informationen.

Das Cashflow-Management ist ein kontinuierlicher Prozess, der regelmäßige Überprüfungen und Anpassungen erfordert.

Was ist der Free Cash Flow?

Wir hatten bereits eine Form des Cash Flows erwähnt, den Free Cash Flow (FCF). Der Free Cash Flow ist eine elementare Kennzahl. Denn diese Kennzahl zeigt an, wie viel Cash oder Geld dem Unternehmen wirklich zur freien Verfügung steht.

Er bildet den Betrag ab, der nach Abzug aller betrieblichen Ausgaben und Investitionen übrig bleibt.

Der Free Cash Flow gibt einen Einblick in die finanzielle Flexibilität und Stabilität eines Unternehmens. Er kann verwendet werden, um Rücklagen zu bilden, zusätzliche Schulden zu tilgen, Dividenden auszuschütten oder in Wachstumsinitiativen zu investieren.

Liquiditätsmanagement und Finanzplanung

Ein effektives Liquiditätsmanagement ist unerlässlich, um sicherzustellen, dass Ihr Unternehmen in der Lage ist, seinen finanziellen Verpflichtungen nachzukommen. Hierzu gehört auch die vorausschauende Planung des Cash Flows, um zukünftige Liquiditätsengpässe zu vermeiden und Investitionsmöglichkeiten zu identifizieren. Der Einsatz von Technologien, wie einer Software für digitales Liquiditätsmanagement, kann hierbei wertvolle Unterstützung bieten.

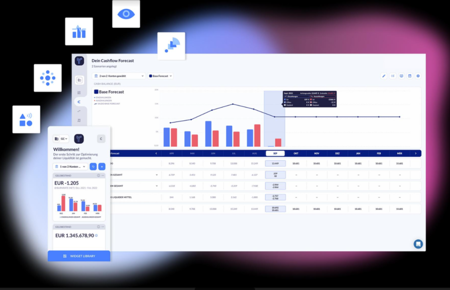

Der Nutzen von Cash Flow Software

Die Verwendung einer spezialisierten Software zur Verwaltung von Cashflows kann viele Vorteile für Unternehmen haben.

Auch Solo-Selbstständige und kleinere Unternehmen, die über begrenzte Ressourcen für die Finanzverwaltung verfügen, sollten sich ernsthaft mit dem Gedanken tragen, mittels einer Software die Sache professionell anzugehen.

Unter dem Motto "Cash is King" können Unternehmen durch spezialisierte Cashflow Software ihre finanzielle Stabilität maximieren und Wachstumspotenziale ausschöpfen.

In diesem Zusammenhang hat sich die Plattform Tidely.com als eine exzellente Option erwiesen. Mit ihren umfassenden Funktionen, der benutzerfreundlichen Oberfläche und dem erstklassigen Kundenservice bietet sie Unternehmen jeder Größe ein effizientes Werkzeug zur Optimierung ihres Cashflow-Managements.

- Effizienz: Eine der größten Herausforderungen bei der Verwaltung von Cashflows ist die Verarbeitung großer Mengen an finanziellen Daten. Eine Cashflow Software kann diese Daten automatisch sammeln und analysieren, was den Prozess effizienter und weniger fehleranfällig macht.

- Genauigkeit: Cashflow Prognosen basieren auf einer Vielzahl von Daten und Annahmen. Eine Cashflow Software hilft, diese Daten genauer zu verarbeiten und die Wahrscheinlichkeit von Fehlern zu verringern.

- Vorausschauende Analysen: Mit einer Cashflow-Software kann ein Unternehmen verschiedene Szenarien simulieren und deren Auswirkungen auf den Cashflow vorhersagen. Dies hilft, potenzielle Cashflow-Probleme frühzeitig zu erkennen und geeignete Maßnahmen zu ergreifen. Welche Auswirkungen auf die Liquidität hätte eine bestimmte Entscheidung? Mit einem Knopfdruck kann die Software diverse Szenarien berechnen.

- Zeitersparnis: Die manuelle Verwaltung von Cashflows kann zeitaufwendig sein. Mit einer Cashflow-Software kann ein Unternehmen diese Prozesse automatisieren und wertvolle Zeit für andere Geschäftstätigkeiten sparen.

- Informierte Entscheidungen: Durch die Bereitstellung von Echtzeit-Informationen über den Cashflow kann eine Cashflow-Software ein Unternehmen dabei unterstützen, fundierte Entscheidungen zu treffen und seine Finanzstrategie effektiv zu steuern.

Die Implementierung einer Software zur Verwaltung von Cashflows ist mittlerweile keine teure Investition mehr. Im Gegenteil, sie bietet erhebliche Vorteile in Bezug auf verbesserte Cashflow-Verwaltung und finanzielle Stabilität.

7 Strategien zur Optimierung des Cash Flows

Abschließend möchten wir noch 7 Strategien zeigen, wie Unternehmer ihren Cash Flow bzw. Free Cash Flow verbessern können. Warum ist das so wichtig?

Die Optimierung des Cash Flows bzw. des Free Cash Flows (FCF) kann entscheidend sein, um die finanzielle Stabilität und Flexibilität eines Unternehmens zu verbessern.

Hier sind einige Strategien, die sowohl Solo-Selbstständige als auch Mittelständische Unternehmen implementieren können, um ihren Cash Flow bzw. FCF zu erhöhen.

Natürlich können wir an dieser Stelle nicht sehr ausführlich darauf eingehen. Sie sollen vielmehr einen Denkanstoß geben. Dennoch: obwohl sie mitunter im ersten Moment etwas trivial klingen mögen, so treffen sie dennoch die Möglichkeiten, wie Unternehmen effektiv ihren Cash Flow steigern können.

1. Verbesserung der Einnahmen

Der offensichtlichste Weg zur Verbesserung des Cash Flows ist die Steigerung der Einnahmen. Dies kann durch:

- Erhöhung der Verkaufspreise,

- Ausweitung des Kundenstamms,

- Einführung neuer Produkte oder Dienstleistungen oder

- Verbesserung der Verkaufsstrategien

erreicht werden.

Mehr dazu, wie Unternehmer spielend leicht höhere Preise durchsetzen können: Preisverhandlung: So setzen Sie jeden Preis durch!

2. Kostenreduktion

Eine weitere Möglichkeit besteht darin, die Ausgaben und Kosten zu senken. Dies kann durch:

- Verhandlungen mit Lieferanten über niedrigere Preise,

- Automatisierung von Prozessen zur Reduzierung der Arbeitskosten,

- Vermeidung unnötiger Ausgaben oder

- Umschulden von Verbindlichkeiten zu günstigeren Konditionen respektive zu einer niedrigeren Rate (so kann beispielsweise durch eine Verlängerung der Darlehenszeit die Finanzierungsrate gesenkt werden)

erreicht werden.

3. Effizientes Forderungsmanagement

Eine effektive Verwaltung von Forderungen kann dazu beitragen, den Cashflow zu verbessern. Hierzu gehört:

- das konsequente Rechnungen schreiben sowie

- die Implementierung von Strategien zur Beschleunigung des Zahlungseingangs, wie frühe Zahlungsanreize oder eine kürzere Zahlungsfrist und

- ein effektives Mahnwesen.

4. Bestandsmanagement

Ein effektives Bestandsmanagement kann ebenfalls dazu beitragen, den Cashflow zu verbessern. Darunter verstehen wir die Planung, Steuerung und Kontrolle des Lagerbestands eines Unternehmens.

Dies kann erreicht werden durch:

- eine genaue Nachfrageprognose,

- eine Reduzierung von Überbeständen sowie

- durch das Vermeiden von Fehlbeständen.

Je mehr Waren im Lager sind, desto höher ist das gebundene Kapital. Möglicherweise genügt auch weniger Lagerfläche, welche angemietet werden muss.

5. Optimierung von Zahlungsbedingungen

Verhandlungen mit Lieferanten über längere Zahlungsfristen oder Rabatte für frühzeitige Zahlungen. Dies trägt dazu bei, den Cashflow zu verbessern. Wie?

Indem der Zeitraum zwischen dem Zeitpunkt, an dem der Unternehmer seine Kunden bezahlt, und dem Zeitpunkt, an dem er Zahlungen von Ihren Kunden erhalten, verlängert wird.

6. Einsatz von Technologie

Durch die Nutzung von digitalen Werkzeugen, wie einer Software zur Liquiditätsplanung, erhalten Unternehmer wertvolle Einblicke in ihren Cash Flow.

Das Erstellen von genauen Prognosen hilft, informierte Entscheidungen treffen, die zur Verbesserung des Cash Flows beitragen.

7. Geeignete Finanzierungsquellen nutzen

Eine nachhaltige Cashflow-Strategie beinhaltet auch den Zugang zu geeigneten Finanzierungsquellen. Dies könnte

- das Aushandeln flexibler Kreditbedingungen mit Banken,

- die Nutzung von staatlichen Fördermitteln,

- die Suche nach Investoren oder

- das Nutzen von Crowdfunding-Optionen beinhalten.

- Auch die Verlängerung von bestehenden Kreditlaufzeiten führt zu einer geringeren Kreditrate und schont die Liquidität.

Das Ziel ist es, zusätzliche Liquidität zu generieren, um Cashflow Engpässe zu überbrücken und Wachstumsprojekte zu finanzieren. Dabei ist es wichtig, die Kosten jeder Finanzierungsquelle zu bewerten, um sicherzustellen, dass sie den Cashflow verbessert und nicht belastet.

Es lohnt sich, in diesem Bereich professionellen Rat einzuholen, um die am besten geeignete Finanzierungsquelle für das jeweilige Unternehmen zu identifizieren.

Fazit

Zusammenfassend kann gesagt werden, dass ein effektives Cash Flow Management für jeden Unternehmer unerlässlich ist.

Den Cash Flow im Blick zu behalten, gewährleistet Liquidität und sichert finanzielle Stabilität. Durch die Nutzung von digitalen Werkzeugen, wie eine Software zur Liquiditätsplanung, können Unternehmen ihren Cash Flow besser steuern und ihre finanzielle Leistungsfähigkeit stärken.

Es ist wichtig, diese Werkzeuge als Unterstützung und nicht als Ersatz für solide Finanzpraktiken zu sehen. Nur so können sie ihren vollen Nutzen entfalten und dazu beitragen, das Unternehmenswachstum zu fördern und zu sichern.