Planung

Gründung

Wachstum

Du bist hier

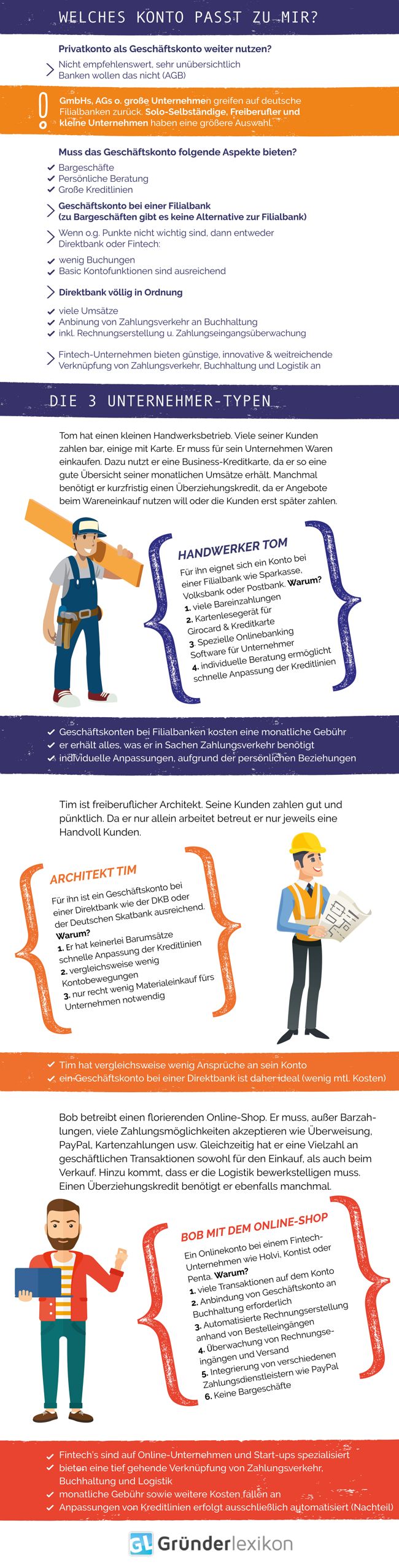

Jeder Selbstständige benötigt ein Firmenkonto, daher sollten auch Existenzgründer zeitnah ein Geschäftskonto eröffnen bzw. einrichten. Aber welches ist das Richtige? Dazu sehen Sie sich zunächst meine Infografik zu den drei Unternehmertypen an, anschließend können Sie aus den häufigen Fragen anderer Leser passende Antworten heraussuchen und letztlich Ihr bestes Geschäftskonto beantragen.

Lassen Sie sich nicht von den anfallenden Kontogebühren abschrecken, denn es kommt auf Ihre Bedürfnisse an. Ein Vergleich verschiedener Banken zeigt, dass häufig bei Onlinebanken kostenfreie Business-Konten, als auch bei regionalen Banken für geringe Gebühren Geschäftskonten angeboten werden.

Es kommt auf die Unternehmensform an, für wen ein Firmenkonto Pflicht ist. Für ein Einzelunternehmen wie einen Gewerbetreibenden oder einen Freiberufler gibt es keine gesetzliche Pflicht zur Führung eines Firmenkontos. Wenn Sie dagegen eine GmbH gründen möchten, ist ein solches Konto ein Muss. Denn Kapitalgesellschaften (GmbHs, Aktiengesellschaften usw.) sind verpflichtet, ein Firmenkonto zu eröffnen.

Allerdings heißt das nicht, dass ein Freiberufler einfach sein Privatkonto als Geschäftsgirokonto nutzen kann. Banken schreiben in ihren AGB vor, dass die Kontoführung eines Privatkontos auch privat sein muss.

So gesehen, ist es unter Umständen notwendig, ein Firmenkonto zu eröffnen. Es gibt auch eine Reihe von Vorteilen, die damit einhergehen. Zum Beispiel ist der Zahlungsverkehr getrennt nach privaten und betrieblichen Transaktionen. Das erleichtert die Übersicht für den Einzelunternehmer. Kosten und Ausgaben, die in Verbindung mit dem Firmenkonto anfallen, können Gewerbetreibende und Freiberufler zudem in ihrer Steuererklärung angeben. Darunter fallen etwa die Grundgebühr, Kosten für Serviceleistungen sowie Gebühren für eine Girocard, Debitkarte oder eine Kreditkarte, wie Mastercard oder Visa.

Rein technisch gibt es keine wesentlichen Unterschiede zwischen einem Firmenkonto und einem Privatkonto. Sie können bei beiden Kontotypen am SEPA Zahlungsverkehr teilnehmen, Überweisungen tätigen und Auszahlungen oder Abhebungen am Automaten vornehmen, sofern Sie eine Girocard oder Kreditkarte für das Konto besitzen. Wie wir bereits besprochen haben, gibt es für Einzelunternehmer, Freiberufler und Gewerbetreibende daher auch gar keine gesetzliche Pflicht zur Eröffnung eines Firmenkontos. Die Pflicht besteht nur für Kapitalgesellschaften.

Den Unterschied machen die Banken. Die Anbieter möchten, dass Sie ein separates Geschäftsgirokonto eröffnen. Geschäftskonten sind in der Regel teurer als private Konten. Das liegt zum einen daran, dass Sie dort meist mehr Buchungen haben. Zum anderen ist es so, dass ein Girokonto an sich für eine Bank ein Verlustgeschäft darstellt. Erst durch das Erheben von Gebühren, Zinsen für die Inanspruchnahme von Krediten (Dispozins) oder der Abschluss weiterer Produkte durch den Kunden erzielt eine Bank Einnahmen. Die Zeiten sind schon lange vorbei, in der ein Kreditinstitut „mit dem Geld der Kunden arbeitet“, welches die Kunden auf dem Konto haben.

Da Sie als Firmenkunde aber vermutlich kein Wertpapierdepot für Ihre Firma eröffnen und auch keinen Bausparvertrag abschließen, ist die Aussicht auf das sogenannte Cross-Selling Geschäft bei Firmenkunden wesentlich geringer als im Privatkundensegment. Selbst die Vergabe von Krediten und Dispokrediten - im Firmenkundensegment „Kontokorrentkredit“ genannt - ist mit einem deutlich höheren Aufwand und Risiko für die Bank verbunden.

Vor allem, wenn Sie noch am Anfang Ihrer Existenzgründung stehen, und erst ein Unternehmen gründen, sind die Aussichten auf Zusatzgeschäfte sehr gering.

Folgende Dinge können Sie über ein Firmenkonto laufen lassen, was bei einem privaten Konto keinesfalls möglich ist:

Viele Selbstständige eröffnen bereits ein Firmenkonto, wenn sie ein Einzelunternehmen gründen. Wie wir gesehen haben, bringt das auch viele Vorteile mit sich. Aber bei welcher Bank ergibt eine Kontoeröffnung am meisten Sinn?

Grundsätzlich haben Sie die Wahl, ob Sie ein Konto bei einer Filialbank oder einer reinen Online- respektive Direktbank eröffnen. Die Kontoeröffnung bei einer Filialbank heißt nicht, dass Sie kein Online-Banking nutzen können. Selbstverständlich bieten das auch Filialbanken. Allerdings haben Sie so auch einen Ansprechpartner direkt vor Ort. Für welchen Anbieter Sie sich entscheiden, hängt vorwiegend davon ab, welche Ansprüche Sie an das Konto haben und wie die Nutzung aussehen soll.

Sofern Sie mit Bargeld zu tun haben, ist eine Filialbank fast schon Pflicht. Denn nur dort können Sie Einzahlungen und Auszahlungen vornehmen. Wichtig ist auch, welche Rechtsform Sie haben. Nicht jedes Kreditinstitut bietet Konten für sämtliche Rechtsformen. Sofern Sie etwa eine GbR gründen möchten, sollten Sie sich im Vorfeld informieren, welche Bank Konten für GbR anbietet

Falls Sie Freiberufler sind und nur wenige Buchungsposten im Monat haben, und keine Einzahlungen vornehmen müssen, dann könnte ein Geschäftsgirokonto bei einer Direktbank oder einem Fintech-Unternehmen für Sie gut geeignet sein.

Beachten Sie auch, dass viele Direktbanken gar keine Firmenkonten anbieten. Bekannte Anbieter wie die comdirect, ING oder die Consorsbank bieten keine Möglichkeit zur Eröffnung eines Geschäftsgirokontos. Dort können Sie ein Bankkonto nur für private Zwecke nutzen.

Folgende Webseiten biete zum Thema Geschäftskonten, passende Angebote und gute Vergleiche für einen optimalen Überblick und Transparenz an:

Im Rahmen einer Kontoeröffnung sollten Einzelunternehmer natürlich im Vergleich auf die Kosten und allgemeinen Konditionen des Firmenkontos achten. Denn in der Regel werden Firmenkonten im Gegensatz zu Privatgirokonten nicht gebührenfrei angeboten, obwohl es natürlich auch Ausnahmen gibt. Im Vergleich sollten Sie jedoch nicht nur die Grundgebühren berücksichtigen. Weitere Kosten können auf Sie zukommen:

Sie sehen also, dass Sie eine ganze Reihe von Konditionen im Vergleich berücksichtigen sollten. So könnte unter anderem ein Anbieter zwar eine etwas höhere Grundgebühr veranschlagen, im Gegenzug bietet er Ihnen aber deutlich mehr Freiposten. Tendenziell ist es natürlich so, dass Direktbanken oder Fintechs Ihnen günstigere Konditionen bieten als Filialbanken wie Sparkassen, Volksbanken, Postbank oder die Deutsche Bank. In der Infografik am Anfang des Artikels finden Sie zudem einige konkrete Anbieter für jedes Segment.

Sofern Sie sehr spezielle Anforderungen an den Anbieter haben, weil Sie etwa im Auslandsgeschäft tätig sind, um so enger wird die Auswahl im Business Bereich. Falls Sie häufig Transaktionen im Ausland in Fremdwährung haben, viel mit Cash zu tun haben, mehrere Unterkonten benötigen und auch noch eine Anbindung an externe Software wie Datev wünschen, dann müssen Sie auch entsprechend tief in die Tasche greifen, was Gebühren anbelangt.

Konventionelle Banken wie die Sparkasse, Volksbank oder die Commerzbank sowie Targobank als Hausbank bieten standardmäßig Unternehmern Geschäftskonten an. Hier spielt die Rechtsform auch keine Rolle. Es ist unerheblich, ob Sie als Einzelunternehmer, als OHG oder als Aktiengesellschaft ein Firmenkonto eröffnen möchten. Es gibt für alles Angebote.

Bei der Regionalbank hat der Einzelunternehmer in der Regel einen festen Ansprechpartner. Häufig benötigen gerade Gründer für den Start in die Selbstständigkeit finanzielle Starthilfe. Sucht sich der Gewerbetreibende oder Freiberufler am Anfang seiner unternehmerischen Tätigkeit einen regionalen Anbieter, kann das für eine Kreditvergabe von Vorteil sein. Der größte Vorteil eines Geschäftskontos bei einer konventionellen Bank liegt also in der Beratung.

Zudem können Sie mit so gut wie jeder Rechtsform ein Firmenkonto bei einer Filialbank eröffnen. Ein weiterer Vorteil ist die Begleitung durch die Banken bei der Beantragung von Fördermitteln, wie dem KfW Startgeld. Konventionelle Banken besitzen in der Regel ein dichtes Filialnetz, sodass Kunden unter anderem die Geldautomaten in verschiedenen Städten kostenlos für Abhebungen mit ihrer Karte nutzen können. Oder Sie können direkt in den Filialen auf Ihr Konto Geld einzahlen.

Die Gebühren liegen meist über denen der Anbieter, die ausschließlich online agieren. Berater dehnen ihre Beratung gern auch in andere Richtungen wie Geldanlage oder Versicherungen aus. Der Beratungsvorteil der Filialbank kann sich schnell in einen Nachteil verwandeln. Das geschieht immer dann, wenn neben den Bankleistungen auch Versicherungen oder andere Bankprodukte angeboten werden, die Sie nicht benötigen. Achten Sie daher darauf, dass Sie auch einen guten Berater erwischen.

Es ist selbstverständlich von Vorteil, wenn der Berater Sie nicht nur in puncto Zahlungsverkehr beraten kann, sondern auch zu Versicherungen, Krediten usw. Allerdings benötigen Sie natürlich nicht von Beginn an sämtliche Versicherungen. Falls Sie Finanzierungen benötigen, wird mitunter verlangt, dass Sie einen Businessplan erstellen. Denken Sie bitte bereits im Vorfeld daran.

Ein weiterer Nachteil ist in der Nichtvergleichbarkeit der Gebühren der regionalen Filialen zu sehen. Ein Geschäftskonto bei einer Sparkassen- oder Volksbankfiliale in Hamburg hat eine andere Gebührenstruktur als in einer Filiale in München. Das bedeutet, der Gründer muss die einzelnen Filialen kontaktieren und sich ein Angebot unterbreiten lassen.

Teilweise müssen Sie auch die Gegebenheiten nehmen, wie sie sind. Es nützt Ihnen ja nichts, wenn Sie in Berlin wohnen und bei der Sparkasse Köln ein Konto eröffnen, nur weil die Konditionen dort besser sind.

Direktbanken heißen deswegen direkt, weil keine lokalen Filialen in den Städten und Gemeinden und somit kein persönlicher Ansprechpartner existiert. Der Kontakt kann nur über das Telefon oder dem elektronischen Weg, wie per E-Mail erfolgen.

Weiterhin besteht nur die Möglichkeit, Willensäußerungen schriftlich per Postweg zu erledigen. Das spart dem entsprechenden Anbieter Personalkosten und Raumkosten, sodass die Dienstleistungen, das Führen eines Kontos oder andere Leistungen, wesentlich günstiger angeboten werden können. Einige Anbieter wären hier N26, Qonto, Holvi oder auch Kontist.

In der Regel liegen die Grundgebühren unter denen von Filialbanken. Nicht immer, aber zum Teil gibt es auch Firmenkonten ohne Grundgebühren. Unerwünschte Beratung entfällt für den Selbstständigen. Es gibt dabei aber nur wenige Direktbanken, die ein kostenfreies Geschäftskonto anbieten. Wenn, dann finden Sie solche Angebote eher noch bei Fintech-Unternehmen. Online-Anbieter sind im Allgemeinen rund um die Uhr über eine Hotline oder das Internet zu erreichen.

Die Gebühren sind klar und übersichtlich strukturiert und bundesweit einheitlich. Einige Anbieter nutzen regionale Vermittler für weitere Produkte wie Kredite oder Versicherungen.

Der Einzelunternehmer erhält keine auf ihn zugeschnittene Beratung. Persönliche Erreichbarkeit ist oft nicht gewährleistet. Hinzukommt, dass einige Leistungen gar nicht möglich sind. Wenn Sie etwa Einzahlungen in Form von Bargeld auf Ihr Konto vornehmen wollen, ist das nicht möglich (abgesehen von teuren Umwegen über Filialbanken). Zudem gibt es gar nicht so viele Online-Anbieter. Außerdem akzeptieren Direktbanken nicht jede Rechtsform.

Die Konkurrenz ist im Vergleich zum Privatkundensegment relativ klein. Wenn Sie jedoch wenig Ansprüche an Ihr Geschäftsgirokonto haben, dann ist ein solcher Anbieter in den meisten Fällen dennoch die beste Wahl.

Ja, Sie können ein Firmenkonto ohne Schufa eröffnen. Damit ist gemeint, dass der Anbieter, bei dem Sie das Konto eröffnen, weder bei der Kontoeröffnung bei der Schufa anfragt, noch wird das Konto dort gemeldet. Beachten Sie aber bitte, dass es nur sehr wenigen Anbieter gibt, die sich auf diese Zielgruppe spezialisiert haben. Zudem liegen die Gebühren nochmals höher.

Häufig ist es dagegen so, dass insbesondere Filialbanken auch ein Firmenkonto trotz Schufa Einträge eröffnen. Sie können dann unter Umständen sogar eine Kreditkarte für Ihr Geschäftskonto beantragen, allerdings nur auf Guthabenbasis, das heißt eine Debitkarte oder Prepaid Karte. Klassische Ratenkredite oder Dispokredite genauer gesagt Kontokorrentkredite sind ohne Schufa jedoch nicht möglich.

Wenn Sie ein Nebengewerbe oder ein Kleinunternehmen haben, benötigen Sie rechtlich gesehen kein separates Geschäftskonto. Aber abgesehen davon, müssen wir die typische Anwaltsfloskel nutzen: Es kommt darauf an.

Es kommt auf den Umfang Ihres Nebengewerbes an. Wenn Sie lediglich ein oder zwei Zahlungen im Monat haben, dann wird Ihre Hausbank Ihr Girokonto sicher nicht deswegen kündigen oder Sie darauf ansprechen, wenn Sie das über Ihr Privatkonto laufen lassen. Wichtig ist, dass Sie die Überblick über die Transaktionen behalten. Falls Sie aber etwa bei eBay aktiver sind und häufig Zahlungen erhalten oder Geld senden, auch wenn es nur im Rahmen des Nebengewerbe ist, dann empfehle ich Ihnen ein separates Geschäftskonto. In dem Fall genügt ein kostenloses Konto bei einer Direktbank.

Was das Thema Kleinunternehmen angeht: Wenn Sie die Kleinunternehmerregelung in Anspruch nehmen und dies auch mehr oder weniger Ihr Haupteinkommen darstellt, dann empfehle ich Ihnen ein separates Konto. Auch dann, wenn Sie gar nicht so viele Transaktionen haben.

Das Gleiche gilt, wenn Sie sich als Freiberufler angemeldet haben. Auch dann empfehle ich Ihnen die Eröffnung eines Geschäftskontos. Das muss nicht unmittelbar nach Aufnahme der Geschäftstätigkeit erfolgen, aber sinnvoll wäre es. Ein Konto bei einer Direktbank zu eröffnen, dauert auch nur wenige Minuten. Zudem können Sie dann gleich Ihre Business IBAN auf den Rechnungen angeben.

Um der Aufbewahrungspflicht zu genügen, muss der originäre, digitale Datensatz der Bank gespeichert werden. Dabei sind die Grundsätze ordnungsmäßiger DV-gestützter Buchführungssysteme (GoBS) (pdf 57 KB) zu beachten. Der Ausdruck der digitalen Kontoauszüge reicht gem. Schreiben der OFD-München vom 06.08.2004 Az. S0317 - 34 St 324 nicht aus. Unternehmer, die keine digitale Archivierung eingerichtet haben, müssen sich von ihrer Onlinebank die Kontoauszüge in Papierform übersenden lassen. Übrigens: Eine Überweisungsbestätigung per Mail zählt nicht als Beweis des Geldtransfers.

Kontoauszüge müssen wie alle Buchungsbelege 10 Jahre aufbewahrt werden. Die Aufbewahrungspflicht gilt für buchführungspflichtige Unternehmen ebenso wie für Einnahme-Überschuss-Rechner gem. § 147 AO.

Hallo, ich möchte ein Kleingewerbe (Ich möchte einen Onlineshop eröffnen) anmelden. Benötige ich hierfür ein zusätzliches Girokonto? Muss dieses Konto bei der Bank als privat oder geschäftlich gemeldet sein? Oder kann ich auch mein normales Girokonto nehmen, auf welches mein Lohn (ich bin Angestellte) und sämtliche privaten Sachen gehen nehmen? Dankeschön und Gruss

Zu diesen Themen steht auf dieser Seite schon sehr viel geschrieben. Als Kleinunternehmer ist ein echtes Geschäftskonto (kostenpflichtiges Girokonto speziell für Selbstständige) sicher etwas überzogen, daher reicht in dem Fall ein kostenfreies Geschäftskonto einer Direktbank. Falls Sie einen Online-Shop betreiben, dann ist ein Geschäftskonto dringend zu empfehlen! Es ist ja auch kein Aufwand.

Sollten Sie ein Privatkonto für geschäftliche Zwecke nutzen, dann sollten Sie allerdings keinem Mitarbeiter davon erzählen, das ist oft ein Kündigungsgrund von den Direktbanken, wie Sie in folgendem Artikel meinen persönlichen Erfahrungen nachlesen können: