Planung

Gründung

Wachstum

News

Du bist hier

Jeder weiß, dass ein gewisses Maß an Versicherungsschutz notwendig ist, um für stürmische Zeiten gerüstet zu sein. Aber welche Versicherung brauchen Existenzgründer eigentlich? Eine Krankenversicherung? Natürlich. Eine Rentenversicherung? Ist ebenfalls nötig – aber gesetzlich oder privat? Wie sieht es mit einer Unfall- oder Berufsunfähigkeitsversicherung aus? Selbst wenn Sie bereits wissen, welchen Versicherungsschutz Sie brauchen, fehlt in der stressigen Phase der Existenzgründung oft die Zeit, um den passenden Tarif auszuwählen und die Leistungen zu vergleichen. Die Lösung für dieses Problem ist einfach: Wenden Sie sich an echte Versicherungsexperten, die Sie bei der Auswahl unterstützen.

Existenzgründer müssen in der Startphase sehr viele Dinge beachten, weshalb die Suche nach notwendigen Versicherungen oft zu kurz kommt. Eine Versicherungsberatung spart in diesem Zusammenhang viel Zeit und schafft einen umfangreichen Überblick über die Angebote am Markt. Ermitteln Sie genau, welche Risiken auf Ihre persönliche Situation zutreffen. Im Ernstfall müssen vor allem Selbständige ausreichend abgesichert sein, damit ihre Existenz nicht gefährdet ist. Daher sollte nicht nur der Versicherungsbeitrag ein wichtiges Kriterium für die Wahl einer Versicherung sein – richten Sie Ihr Augenmerk verstärkt auf die eingeschlossenen Leistungen und das Serviceangebot des gewählten Versicherungsunternehmens.

Wenn Sie nicht gerade einen Spezialisten bei einer Versicherungsgesellschaft kennen, fällt es Ihnen möglicherweise schwer, die zu versichernden Risiken richtig einzuschätzen und passgenaue Versicherungsverträge auszuwählen. Die Beratung bringt Ihnen die folgenden Vorteile:

Da die meisten Versicherungsberatungen am Markt für Sie kostenlos erfolgen, gibt es keinen Grund, auf ein Gespräch mit diesen Beratungsstellen zu verzichten.

In Deutschland sind derzeit etwa 250.000 Versicherungsvermittler, -makler und -berater registriert. Doch Vertreter ist nicht gleich Vertreter: Sie wählen aus drei Typen von Versicherungsberatern, die sich nicht nur durch ihre Tätigkeit, sondern auch in ihrer Beziehung zum Kunden unterscheiden:

Ein Versicherungsvertreter vermittelt Versicherungsverträge im Auftrag einer bestimmten Versicherungsgesellschaft. Man unterscheidet zwischen:

Vorteile | Nachteile |

|---|---|

|

|

Für wen ist der Versicherungsvertreter geeignet? Der Versicherungsvertreter wird selten empfohlen, da er wegen der Abhängigkeit von Provisionen nicht unabhängig und für die Interessen des Kunden agieren kann. Dennoch entscheiden sich viele Existenzgründer für diese Versicherungsexperten, da sie alle Versicherungen aus einer Hand mit attraktiven Rabatten erhalten und einen festen Ansprechpartner für alle Versicherungsangelegenheiten haben. Im Laufe der Jahre entwickelt sich über regelmäßige Gespräche häufig eine vertrauensvolle Zusammenarbeit.

Ein Versicherungsmakler wirkt als neutraler Vermittler zwischen einem Versicherungsunternehmen und einem Kunden. Anders als ein Vertreter ist er nicht vertraglich an eine Versicherung gebunden, sondern vertritt auf Grundlage eines Maklervertrags die Interessen seines Klienten.

Der Versicherungsmakler kann zwar unabhängig beraten – doch kann ihn niemand dazu zwingen. Der Kunde bemerkt es zunächst nicht, wenn der Makler Tarife empfiehlt, die für ihn mit einer besonders hohen Provision verbunden sind. Dennoch ist die Motivation hoch, dem Kunden den idealen Tarif zu vermitteln: Im Rahmen der Stornohaftung muss der Versicherungsmakler nämlich seine Provision zumindest anteilig zurückzahlen, wenn der Kunde seinen abgeschlossenen Vertrag innerhalb kurzer Zeit nach dem Abschluss wieder kündigt.

Versicherungsmakler sind heute übrigens häufig über das Internet tätig: Einschlägige Portale für Versicherungsvergleiche fungieren ebenfalls als Versicherungsmakler und vermitteln Versicherungen von verschiedenen Gesellschaften. Sie bieten somit die gleiche Dienstleistung, jedoch ohne persönliches Gespräch.

Vorteile | Nachteile |

|---|---|

|

|

Empfehlung: Der Versicherungsmakler ist für die meisten Existenzgründer die ideale Wahl. Er kann Ihnen unabhängig die besten Tarife aussuchen, Sie im Schadenfall unterstützen und gegenüber den Versicherungsgesellschaften vertreten.

Eine Sonderstellung unter den Versicherungsvermittlern nimmt der Honorarberater (auch: Versicherungsberater) ein. Seine Vergütung wird über ein im Vorfeld vereinbartes Honorar sichergestellt. Dieser Versicherungsvermittler ist von Provisionen der Versicherungsgesellschaften völlig unabhängig und hat somit keinen Anreiz, eine bestimmte Versicherung zu empfehlen. Ohne selbst Geld zu verlieren, kann er Ihnen etwa von einem für Sie unvorteilhaften Tarif abraten, der einem Versicherungsvertreter eine ansehnliche Provision einbrächte.

Vorteile | Nachteile |

|---|---|

|

|

Empfehlung: Die hohen Kosten von Honorarberatern – Stundensätze von 100 bis 150 Euro sind keine Seltenheit – lassen sie für alltägliche Entscheidungen wie den Wechsel der Privathaftpflicht- oder Kfz-Haftpflichtversicherung nicht lohnenswert entscheiden. Tatsächlich zieht man sie eher bei grundsätzlichen Fragen zurate, etwa ob sich der Wechsel von der gesetzlichen in die private Krankenversicherung lohnt oder wie die ideale Betriebshaftpflichtversicherung aussehen soll. Auch bei teureren Verträgen (z. B. private Vorsorgeversicherungen) ist die unabhängige Beratung sinnvoll.

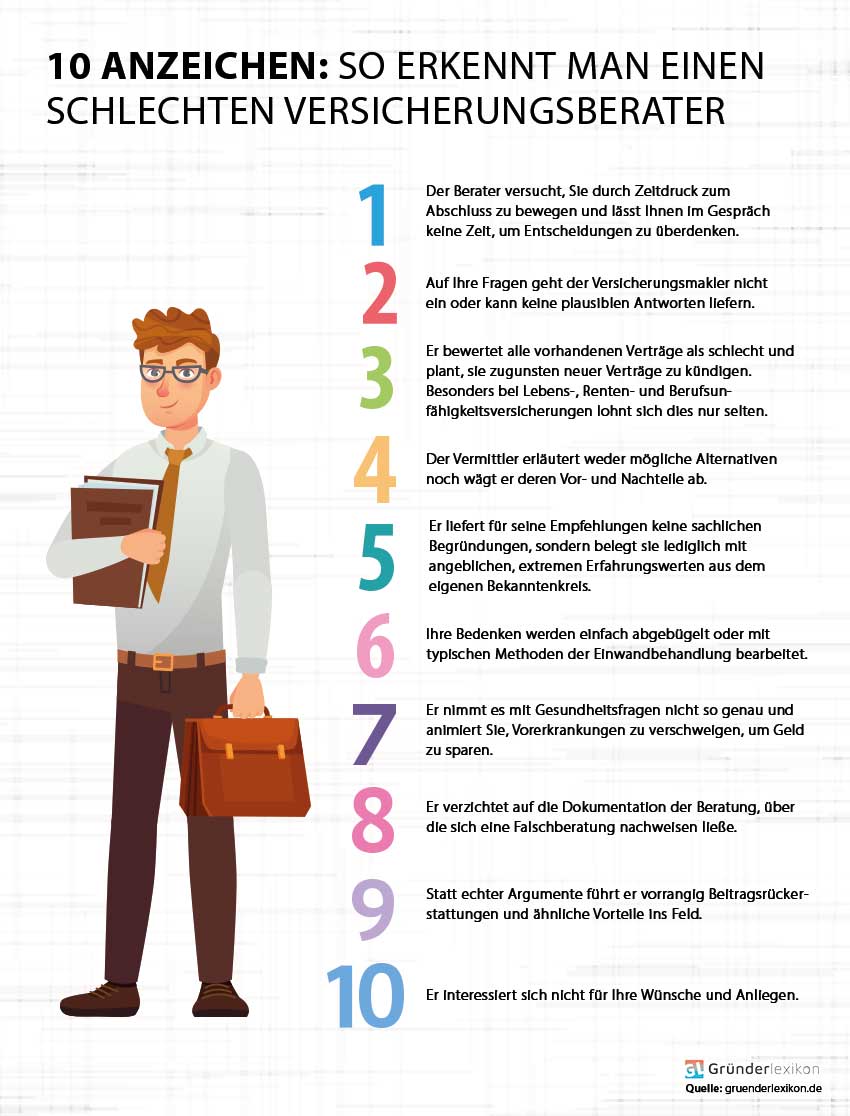

Ehe Sie mit einem Versicherungsvermittler einen Termin vereinbaren, sollten Sie seine Qualifikation prüfen. In aller Regel muss ein Versicherungsberater eine Sachkundeprüfung ablegen oder alternativ über Berufsqualifikationen oder langjährige Berufserfahrung verfügen. Auch die Mitgliedschaft im Bundesverband der Versicherungsberater (BVVB) deutet auf eine unabhängige Beratung hin. Doch woran erkennen Sie eigentlich einen schlechten Vermittler? Achten Sie auf diese Anzeichen:

Tipp:Lassen Sie sich von Ihrer Intuition leiten. Stellen Sie während des Termins fest, dass die Chemie nicht stimmt und Sie ein schlechtes Bauchgefühl haben, erteilen Sie dem Berater eine klare Absage. Vertrauen ist entscheidend, wenn Sie einer fremden Person Ihre Absicherung überlassen möchten.

Ja. Auch die Verbraucherzentralen bieten unabhängige Hilfestellungen zum Thema Versicherung an. Inwieweit sie Ihnen bei der spezifischen Versicherungsberatung für Gründer zur Seite stehen können, sollten Sie im Vorfeld erfragen. Die Beratungsleistungen der Verbraucherzentrale variieren von Bundesland zu Bundesland, ebenso wie die Kosten.

Generell ist eine Versicherungsberatung auch online möglich. Im Internet finden Sie verschiedene Portale, auf denen Sie sich kostenfrei und unabhängig beraten lassen können. Sie sind jedoch nur dann sinnvoll, wenn Sie Ihren Bedarf sowie die benötigten Leistungen im Vorfeld bereits geklärt haben, etwa gemeinsam mit einem Honorarberater.

Existenzgründern empfehlen wir jedoch eine persönliche Erstberatung anstelle einer Onlineberatung. Bei komplexen Versicherungsverträgen wie der Berufsunfähigkeitsversicherung oder einer Betriebshaftpflichtversicherung sollten Sie kein Risiko eingehen, denn sie sind eine zentrale Existenzgrundlage. Entscheidungen in der Versicherungssparte erfordern Fachwissen zu rechtlichen Fragestellungen und zum „Kleingedruckten“.

Ein unabhängiger Versicherungsmakler steht Ihnen bei allen Fragen rund um Ihre Versicherung zur Seite und unterstützt Sie im Bedarfsfall bei der Abwicklung der Leistungen mit dem Versicherer. Gute, unabhängige Berater prüfen zudem einmal im Jahr, ob Ihre Versicherungen noch Ihren individuellen Anforderungen entsprechen und ob vielleicht ein kostengünstigerer Versicherungswechsel sinnvoll ist.

Zugelassene Versicherungsvermittler haften im Falle einer Falschberatung. Prüfen Sie beim Erstgespräch am besten, ob der Vertreter als Versicherungsvermittler zugelassen und haftpflichtversichert ist. Bei angestellten Versicherungsvertretern haftet hingegen oft die Versicherungsgesellschaft. Wenn Sie die Registriernummer Ihres Vertreters kennen, können Sie im IHK-Register nachsehen. Ein seriöser und guter Berater gibt Ihnen gerne Auskunft.

Ob Sie Ihre Absicherung Ihrem bewährten Versicherungsvertreter anvertrauen oder lieber unabhängige Meinungen einholen wollen, bleibt Ihrer persönlichen Vorstellung überlassen. Entscheidend ist, dass Sie Ihren Versicherungsbedarf und Ihre individuellen Risiken konkret bestimmen und geeignete Lösungen finden, um sich und Ihre Familie abzusichern.