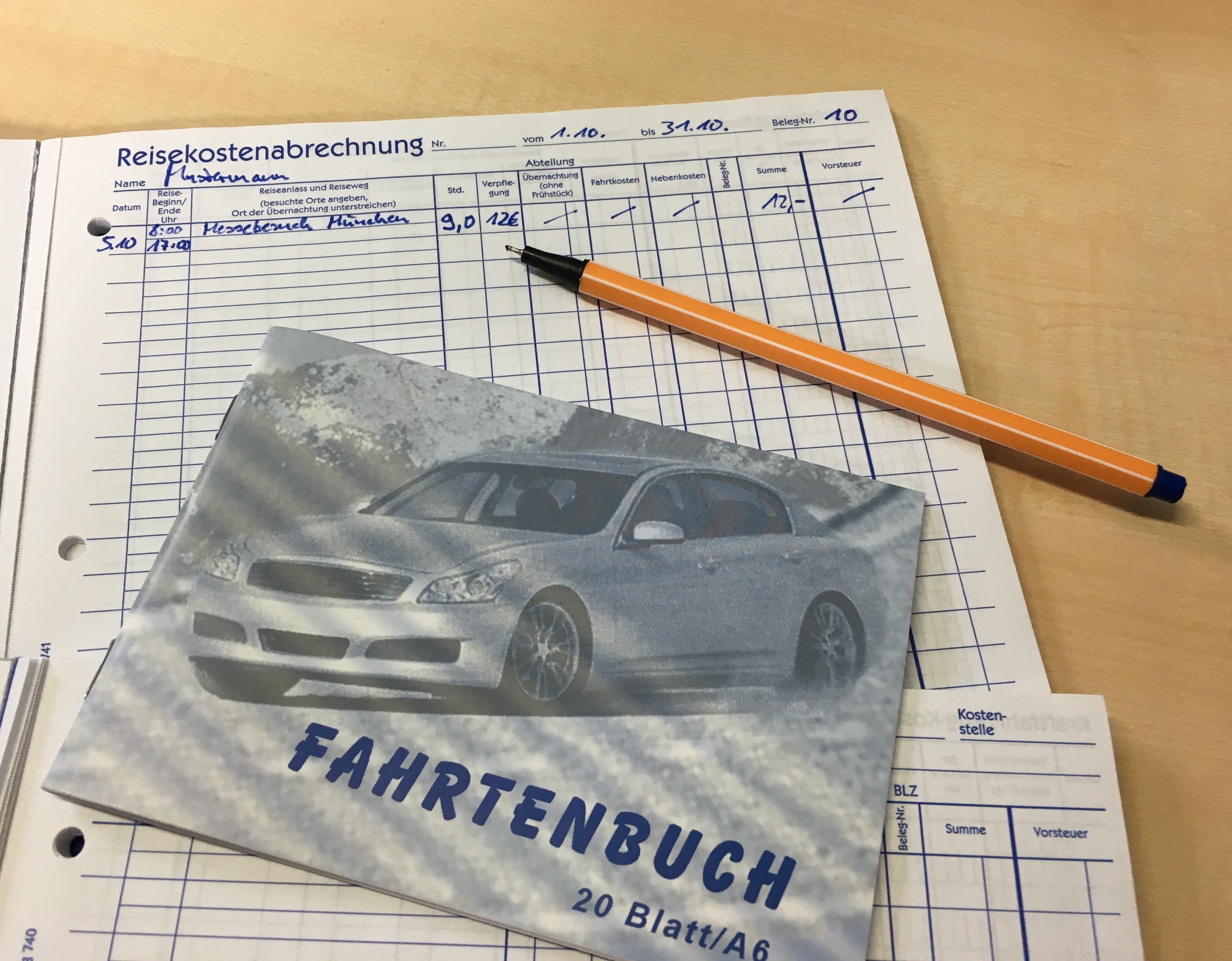

Reisekostenabrechnung: Reisekosten mit Eigenbelege absetzen

Einmal im Monat sitzen Sie an Ihrer Buchführung. Sie prüfen, ob alle Belege vorhanden sind, sortieren, heften zu Ihren Kontoauszügen und machen alles fertig, zur Abgabe bei Ihrem Steuerberater.

Aber: In manchen Situationen ist kein Beleg für die Buchhaltung vorhanden und es kann und wird auch keiner von einem fremden Unternehmer für Sie ausgestellt. Das kann z.B. sein, wenn eine fremde Rechnung verloren geht und der Rechnungsaussteller sich aus unterschiedlichen Gründen nicht mehr in der Lage sieht eine Ersatzrechnung zu erstellen. Sie benötigen einen Ersatzbeleg.

Reisekosten: Für Geschäftsreisen einen Eigenbelege ausstellen!

Sie werden auch regelmäßig auf das Thema Geschäftsreisen stoßen. Gerade als Jungunternehmer sind Sie zu Beginn Ihrer Karriere oft unterwegs, vielleicht ist dieser Umstand auch Ihrer Branche geschuldet, so sind Unternehmer in der Baubranche wesentlich häufiger auf Achse als Bürodienstleister oder Internetunternehmer. Folgende Reisetätigkeiten sind vorstellbar und führen in der Buchführung zur Problematik der Eigenbelege:

- Messebesuche mit Übernachtung mit Abwesenheit über 8 Stunden

- Abwesenheit durch Fahrten zu Kunden, Lieferanten von mehr als 8 Stunden

Kurz um: Die längere Abwesenheit führt beim Unternehmer zu Betriebsausgaben, wofür jedoch kein Beleg, keine Rechnung oder Quittung zur Verfügung steht. Es geht hier um die umgangssprachlichen Spesen, den Verpflegungsmehraufwand des Unternehmers.

Ausweg: Der Unternehmer muss sich auch in dieser Situation einen Beleg für die Buchführung erstellen, den sogenannten Eigenbeleg.

Was zählt für einen Unternehmer zu den Reisekosten?

Als Unternehmer können verschiedene Arten von Reisekosten anfallen, je nach Art und Umfang der Geschäftstätigkeit. Hier sind einige Beispiele:

-

Reisekosten für Geschäftsreisen: Wenn ein Unternehmer aus geschäftlichen Gründen reisen muss, können die Kosten für Flugtickets, Bahnfahrkarten, Mietwagen, Taxi und öffentliche Verkehrsmittel als Reisekosten geltend gemacht werden.

-

Verpflegungskosten: Verpflegungskosten können ebenfalls als Reisekosten geltend gemacht werden. Hierzu zählen Mahlzeiten, Snacks und Getränke, die während der Geschäftsreise anfallen. Beachten Sie dabei, dass es für die Bewirtung von Geschäftspartnern gesonderte Regelungen gibt. Lesen Sie dazu unseren Artikel zu den Bewirtungskosten! Die eigene Bewirtung kann nicht bzw. nur im Rahmen des Verpflegungsaufwands pauschal abgesetzt werden.

-

Übernachtungskosten: Wenn der Unternehmer auswärts übernachten muss, können die Kosten für die Hotelübernachtung als Reisekosten geltend gemacht werden.

-

Reiseversicherung: Die Kosten für eine Reiseversicherung können ebenfalls als Reisekosten absetzbar sein.

-

Reisenebenkosten: Kosten für Mautgebühren und Parkgebühren können als Reisekosten absetzbar sein, sofern sie im Zusammenhang mit einer Geschäftsreise anfallen.

Der Unternehmer füllt also spätestens bei der Aufbereitung der monatlichen Buchführung diesen Eigenbeleg aus und heftet ihn in seiner Buchführung entsprechend ab. Gehen Sie also in sich und überlegen Sie, wo Sie im vorangegangenen Monat überall waren. Am besten notiren Sie sich zeitnah (ich mache das jeweils abends, nachdem ich von der Dienstfahrt nach Hause gekommen bin) die einzelnen Einsatzorte, Baustellen oder Kundenbesuche, dann fällt es Ihnen bei der Vorbereitung der Buchfürhung leichter die Eigenbelege zu erstellen.

Lesetipp

Vereinfachtes Reisen mit Travel Management

Ein Travel Management System ist eine Art digitales Reisebüro für Geschäftsreisen, das dazu dient, Reisebuchungen, Umbuchungen und die Reisekostenabrechnung zu vereinfachen. Es hilft Travel Managern und Reisenden, Geschäftsreisen zu buchen, zu verfolgen und zu analysieren. Neben Kosteneinsparungen hat eine Travel Management Software viele weitere Vorteile für Unternehmen und deren Mitarbeiter. Reiseprozesse von der Buchung bis zur Abrechnung werden vereinfacht, wodurch sowohl Reisende als auch Mitarbeiter:innen in der Verwaltung und Buchhaltung entlastet werden.

Mit einem Travel Management System wie TravelPerk können Unternehmen ihre Geschäftsreisevorgänge wesentlich effizienter gestalten. Mitarbeiter können selbst buchen, wodurch die Verwaltung entlastet wird. Der Buchungsprozess ist einfach und unkomplizierte Umbuchungen sind möglich. Die Software bietet ein umfangreiches Reiseinventar und ermöglicht eine transparente Darstellung von Reisedaten sowie Reisesupport. Zudem wird die Rechnungsstellung und Reisekostenabrechnung konsolidiert, was eine vereinfachte Reisekostenabrechnung ermöglicht.

Die wichtigsten Fragen und Antworten zum Eigenbeleg

Was ist ein Eigenbeleg?

Der Eigenbeleg ist ein Alternativbeleg für Geschäftsvorgänge, für die es keinen Originalbeleg gibt, oder ein Ersatzbeleg für Rechnungen oder Quittungen, die nicht mehr vorliegen. Seine Notwendigkeit ergibt sich aus § 97 Abgabenordnung (AO) und natürlich aus dem buchhalterischen Grundsatz "Keine Buchung ohne Beleg". Ein Beleg dient der Nachvollziehbarkeit interner Geschäftsabläufe und bildet betriebswirtschaftliche Sachverhalte im Unternehmen ab. Existiert kein von einem externen Beteiligten ausgestellter Beleg, fungiert der Eigenbeleg als Stellvertreter um den Geschäftsvorgang ordnungsgemäß zu dokumentieren.

Wann darf ich einen Eigenbeleg erstellen?

Eigenbelege dürfen nur als Notfalllösung erstellt werden, um Geld- und Warentransaktionen gegenüber dem Finanzamt zu dokumentieren, obwohl kein Originalbeleg vorliegt. Zum Beispiel, weil es sich um einen Geschäftsvorfall handelt, für den typischerweise kein Beleg ausgestellt wird oder weil der Beleg verloren gegangen ist. Typische Notfälle sind verdorbene Ware oder Diebstahl. Aber auch in weniger dramatischen Situationen, wie bei der Nutzung von Münzautomaten (Parkuhr, Telefonzelle, etc.) oder beim Zahlen von Trinkgeld, sind Eigenbelege üblich. Am häufigsten kommen sie im Zusammenhang mit Reisekosten und Verpflegungsmehraufwand vor. Auch wenn eigentliche privat gekaufte Gegenstände nun hauptsächlich beruflich genutzt werden und dafür in das Betriebsvermögen übergehen sollen, werden Eigenbelege geschrieben.

Jetzt mein Seminar besuchen! (In gerade mal 20 Min. lernen Sie, wie Sie mit meiner Exceltabelle Ihre Reisekostenabrechnung richtig, und zwar selber erstellen können!)

Darf ich mir selbst einen Eigenbeleg schreiben?

Ja, Eigenbelege sind ausdrücklich erlaubt und können selbstständig verfasst werden. Aber nur dann, wenn es keinen Originalbeleg (mehr) gibt! Zum Beispiel, wenn man einen Beleg versehentlich entsorgt hat oder nicht mehr wiederfindet. Voraussetzung ist zudem, dass es sich um betriebliche oder berufliche Ausgaben handelt. Die Höhe der Ausgaben muss plausibel sein, damit das Finanzamt den Eigenbeleg anerkennt. Deshalb sollte das Auf- oder Abrunden vermieden und stattdessen immer der exakte Wert angegeben werden. Wer Zweifeln von Anfang an entgegenwirken will, kann dem Eigenbeleg Nachweise beifügen, die die Richtigkeit der Angaben bestätigen. Das kann beispielsweise ein Auszug aus der Kreditkartenabrechnung oder eine offizielle Preisliste sein. Sammelbelege sollten vermieden werden.

Welche Angaben muss ein Eigenbeleg enthalten?

Damit ein Eigenbeleg vom Finanzamt anerkannt wird, sollte er über die folgenden Angaben verfügen:

- Name und Anschrift des Zahlungsempfängers

- Datum der Zahlung

- Möglichst genaue Bezeichnung der Aufwendung

- Exakter Zahlungsbetrag, ggf. aufgesplittet in Einzelbeträge, unter Angabe des Umsatzsteuersatzes

- Nachweis über die Höhe des Zahlungsbetrags (z. B. Gebührenordnung des Parkhauses)

- Begründung für die eigenmächtige Belegerstellung (z. B. defekter Automat)

- Datum der Belegerstellung

- Eigenhändige Unterschrift des Belegerstellers

Je mehr Angaben die Plausibilität der Ausgabe untermauern, desto besser. Bei Kleinbeträgen erfolgt allerdings in der Regel keine Vollständigkeitsprüfung aller Belegdaten. Wer also beispielsweise den Möbelpackern nach getaner Arbeit ein Trinkgeld in Höhe von zehn Euro aushändigt, muss sich nicht ihre persönlichen Daten für die Belegerstellung notieren.

Lesetipp

Informieren Sie sich zu folgenden Begriffen

- Werbungskosten: ist das Synonym der Betriebsausgaben für Angestellte

- Übernachtungskosten

- Reisenebenkosten: Zum Beispiel Taxi, Mietwagen, Straßenbahn oder öffentlich-rechtlicher Verkehrsmittel (U-Bahn, S-Bahn, Bus, Bahn) am Zielort, Parkgebühren, Autobahngebühren (Maut), Eintrittsgelder

- Dienstreise: Die Dienstreise kann sowohl für Unternehmer als auch für Angestellte entstehen. Es ist lediglich einer betrieblich bedingte Reise, wodurch die regelmäßige Arbeitsstätte verlassen wird.

- Verpflegungsmehraufwand: Siehe Verpflegungspauschale

- Kilometerpauschale: pauschale Betriebsausgaben für Fahrtkosten, sowohl bei Angestellten als auch bei Unternehmern.

Wie oft kann ich Eigenbelege erstellen?

Es gibt keine offizielle Obergrenze für Eigenbelege. Da sie allerdings das letzte Mittel der Wahl sind, sollte man es mit ihrer Erstellung nicht übertreiben. Wo immer möglich, sind Originalbelege zu sammeln. Wenn diese nicht automatisch ausgestellt werden, kann man beispielsweise das Personal vor Ort um eine Quittung bitten. Wer große Teile seiner Buchführung auf Eigenbelege stützt, wird sich gegenüber dem Finanzamt früher oder später rechtfertigen müssen und muss ggf. auch mit einer Betriebsprüfung rechnen.

Darf ich Reisekosten und Bewirtungen mit Eigenbelegen in unbegrenzter Höhe absetzen?

Um Missbrauch zu vermeiden, gibt es durchaus Grenzen, was die Ausstellung von Eigenbelegen angeht. Zwar hat das Finanzgericht Düsseldorf 2009 entschieden, dass auch ein Eigenbeleg die steuerliche Absetzbarkeit von Bewirtungskosten ermöglicht (Az: 11 K 1093/07E), allerdings hat der Bundesfinanzhof 2012 eine Obergrenze festgelegt (Az: X R 57/09). Demnach reicht ein Eigenbeleg nicht mehr aus, wenn die Bewirtungsaufwendungen 150 Euro übersteigen. Für ein solch teures Geschäftsessen muss immer ein originaler Bewirtungsbeleg vorliegen. Auch die Kreditkartenabrechnung wird als unterstützendes Beweismittel für die Ausgabe nicht akzeptiert.

Unterstützende Tätigkeiten führen nicht zu Betriebsausgaben

Der Steuerberater begründete die Betriebsausgaben seiner Frau damit, dass sie ihn während der Konferenzen in puncto Kontaktpflege zu Geschäftspartnern und Mandaten unterstützte. Die Richter wiesen die Klage jedoch ab. Zwar besteht bei ihm ein direkter betrieblicher Zusammenhang zu seinen Einkünften aus selbstständiger Tätigkeit - und daher wurden der Verpflegungsmehraufwand als Betriebskosten für ihn anteilig auch gewährt. Aber für seine Ehefrau hingegen fehlt es an eben an diesem steuerrechtlich anzuerkennenden wirtschaftlichen Zusammenhang. Urteil FG Münster 2 K 2355/18 E

Geschäftsreise oder Privaturlaub, wann kann ich absetzen?

Die Kosten für Flug, Übernachtung, Seminargebühren usw. dürfen in voller Höhe angesetzt werden. Für Essen und Trinken gelten geringe Verpflegungspauschalen, denn schließlich müsste der Unternehmer dafür auch bezahlen, wenn er z Hause wäre. Diese sind unter anderem abhängig vom Reiseland. In Deutschland dürfen Selbstständige pro kompletten Tag 24 Euro ansetzen. Am An- und Abreisetag sind es 12 Euro (gilt auch bei 1-tägigen Seminaren von mehr als 8 Stunden Abwesenheit).

Privaturlaub und Geschäftsreise zusammen

Immer mehr Unternehmer vermischen jedoch Geschäfts- und Privatreisen. Warum auch nicht? Wer ein Seminar am Gardasee besucht, könnte so kostengünstig ein paar Tage Urlaub anhängen. Früher ging die Rechtsprechung dahingehend, dass die Kosten dafür nicht als Betriebsausgaben geltend gemacht werden durften. Doch die Gerichte haben ihre Rechtsprechung in den vergangenen Jahren geändert.

BFH beschließt anteilige Aufteilung der Kosten

Mit Beschluss vom 21. September 2009 änderte der BFH seine Rechtsprechung dahingehend, dass die Kosten bei “gemischten” Reisen anteilig zu berücksichtigen seien. Das ist natürlich nur dann möglich, wenn es objektive Kriterien zur Abgrenzung gibt (BFH, Beschluss vom 21.September 2009, Az.: GrS 1/06).

Ein Selbstständiger nimmt von Mittwoch bis Freitag an einem 3-tägigen Fachseminar teil. Weil er einmal dort ist, verlängert er den Aufenthalt um 2 weitere private Urlaubstage. Alle Aufwendungen, die direkt und nur in Verbindung mit dem Fachseminar standen, dürfen in voller Höhe angesetzt werden. Dazu würden zum Beispiel Seminargebühren und Übernachtungskosten gehören. Die Fahrtkosten dürfen anteilig als Betriebsausgaben geltend gemacht werden. In dem Falle 3/5. 3 Tage waren betrieblich veranlasst und 2 Tage privat.

Aufwendungen müssen objektiv abgegrenzt werden

Der BFH entschied auch in einem anderen Fall darüber, dass die Kosten anteilig anzurechnen seien. Ein Arzt hatte am Gardasee ein Seminar besucht. Allerdings fanden nur am Morgen und späten Nachmittag Kurse statt. Tagsüber konnte er die Anlage für private Zwecke nutzen. Die Richter entschieden, dass in diesem Fall die Kosten zur Hälfte anzusetzen seine. Die eine Hälfte war betrieblich veranlasst. Die andere Hälfte ist dem Privatleben zuzuordnen (BFH, Urteil vom 21. April 2010, Az.: VI R 5/07).

Tipp: Nachweise gut aufheben

In jedem Fall sollten alle Nachweise gut aufgehoben werden. Und zwar, um sowohl gegenüber dem Finanzamt als auch einer eventuellen Steuerprüfung die betriebliche Veranlassung nachweisen zu können. Als relevante Unterlagen zählen Teilnahmebescheinigungen, Quittungen, Veranstaltungspläne usw.

Meine Beraterempfehlung:

Nutzen Sie meine gratis Vorlagen und Videos!

-

Spesen absetzen: So füllst du deine Reisekostenabrechnung richtig aus (youtube)

-

Alle Videos zum Thema Reisekosten aus meinem Gründerseminar (youtube-Playliste)

-

Fahrtkosten mit privatem Pkw absetzen (youtube)

-

Reisekostenabrechnung selber erstellen (youtube)

-

Reisekostenabrechnung Muster (xlsx)

Gilt der Eigenbeleg für den Vorsteuerabzug?

Da ein Eigenbeleg die formalen Voraussetzungen gemäß § 14 und § 15 des Umsatzsteuergesetzes (UStG) für den Vorsteuerabzug nicht erfüllt, kann mit ihm keine Vorsteuer geltend gemacht werden. Für den Vorsteuerabzug ist immer eine ordentliche Rechnung notwendig. Selbst wenn mit dem Eigenbeleg zwar Betriebsausgaben geltend gemacht werden können, die die Steuerlast reduzieren, bleibt man ggf. auf der Vorsteuer sitzen. Allein deshalb lohnt es sich Fremdbelege zu sammeln.

Wie lange müssen Eigenbelege aufbewahrt werden?

Wie für alle anderen Buchungsbelege auch, gilt eine gesetzliche Aufbewahrungspflicht von zehn Jahren, die mit Ende des Kalenderjahres beginnt, in dem der Beleg angefallen ist.

Sind Reisekosten für den begleitenden Ehepartner als Betriebsausgabe absetzbar?

Doch wie sieht es aus, wenn der oder die EhepartnerIn den Unternehmer begleitet? Im konkreten Fall hatte ein selbstständiger Steuerberater und Wirtschaftsprüfer in mehreren Städten Europas sowie Delhi internationale Konferenzen besucht, die von einem beruflichen Netzwerk organisiert wurden. In seiner Steuererklärung machte er aber nicht nur die eigenen Reisekosten als Betriebsausgaben steuerlich geltend, sondern auch die seiner begleitenden Ehefrau. Im Anschluss hatten die beiden stets einige Tage Urlaub in den Orten verbracht. Das Finanzamt versagte jedoch den Betriebskostenanteil der Frau.

Daraufhin legte der Steuerberater Klage vor dem zuständigen Gericht ein. Das Finanzgericht Münster bestätigte jedoch die Auffassung des Finanzamtes und versagte dem Steuerberater ebenfalls diese Höhe der Betriebskosten.

Häufige Fragen beim Vorbereiten der Buchführung:

- Kosten vor Gründung: Wie werden diese Ausgaben behandelt?

- Welche Aufzeichnungspflichten gibt es für Unternehmer?

- Welche Aufbewahrungsfristen müssen Unternehmer beachten?

- Herkömmliches oder digitales Fahrtenbuch oder 1%-Methode?

- Was tun, wenn eine Rechnung verloren wurde?

- Das A und O: Belege chronologisch sortieren, kontieren, archivieren

- Privateinlage, Privatentnahme und Geldtransit richtig buchen

- Raumkosten absetzen: Was versteht man unter Raumkosten?

- Reisekostenabrechnung: Reisekosten mit Eigenbelege absetzen

- Fahrtkosten: Kfz–Kosten, pauschal oder tatsächlicher Aufwand?

- Geschenk Geschäftspartner + Mitarbeitergeschenk absetzen

- Bewirtungsbeleg korrekt ausfüllen: Pflichtangaben, Muster & Vorlage (PDF)

- Telefonkosten absetzen: Telefon, Handy und Internetkosten

- Spesenabrechnung: Verpflegungspauschale richtig abrechnen

- Übernachtungskosten: Hotelrechnung richtig absetzen

- Buchhaltungssoftware: Welche Buchführungssoftware hilft?

- SKR03 oder 04: Welchen Kontenplan verwenden?

- Kassenbuch führen: Die größten Fehler und Vorlagen

- Vergleichstest Kassenbuch Software: Erst testen, dann kaufen

- Umsatzsteuervoranmeldung erstellen, wenn´s so einfach wäre

- Wie stelle ich einen Antrag auf Dauerfristverlängerung?

- BWA selber erstellen: Einfach und schnell mit Vorlage in Excel

- Betriebsausgaben absetzen: Das Buch mit 7 Siegeln

- Vorsteuer ziehen: Sind Sie vorsteuerabzugsberechtigt?

Was muss ich nun tun?

Der Eigenbeleg ist kein Mythos, sondern gelebte Praxis. Er ermöglicht es Selbstständigen, ihre Kosten auch dann von der Steuer abzusetzen, wenn es gar keinen Fremdbeleg gab oder der Originalbeleg schlicht verloren gegangen ist. Lediglich die Vorsteuer kann mit Eigenbelegen nicht gelten gemacht werden. Das Finanzamt erkennt plausible Eigenbelege in der Regel problemlos an, solange nicht die gesamte Buchhaltung daraus besteht. Gerade im Bereich der Reisekosten sind sie vielfach unvermeidbar.

- Zur Auswärtstätigkeit zählen auch Kosten wie Fahrtkosten, Reisenebenkosten, Übernachtungskosten oder Bewirtungskosten! Bitte lesen!

- Erkundigen Sie sich zu den Themen Spesen, Buchhaltungssoftware und Betriebsausgaben allgemein!

- Nutzen Sie meine Videos und gratis Downloads!