Einnahmen-Überschuss-Rechnung: Wann eine EÜR erstellen?

Wo finde ich eine EÜR Vorlage zur formlosen Gewinnermittlung?

Gleich vorweg: Seit dem Veranlagungszeitraum 2017 gibt keine formlose Gewinnermittlung mehr!

Zur Gewinnermittlung steht Unternehmern ein amtliches Formular, die Anlage EÜR, zur Verfügung. Dieses Formular ist für alle Unternehmer und Kleinunternehmer ab dem Veranlagungszeitraum 2017 verpflichtend. Das heißt, seit 2018 müssen alle Selbstständige ndie Anlage EÜR nutzen. Zudem muss die EÜR auch noch elektronisch an das Finanzamt versandt werden. Eine formlose Gewinnermittlung, wie es bis 2017 gab, gibt es in der Form nicht mehr. Daher gibt es auch keine EÜR Vorlage zur formlosen Gewinnermittlung mehr.

Und nur ganz wenige Ausnahmefälle dürfen weiterhin die EÜR aber in Papierform versenden. Wenn Sie diesen Text hier lesen, gehören Sie wahrscheinlich schon nicht mehr zu den seltenen Ausnahmen. Denn nur Unternehmer, die nachweislich keinen PC, kein Internet und keinen Steuerberater haben dürfen weiterhin die Gewinnermittlung nach EÜR in Papierform versenden.

Welche Zahlen gehören in das Formular zur Gewinnermittlung?

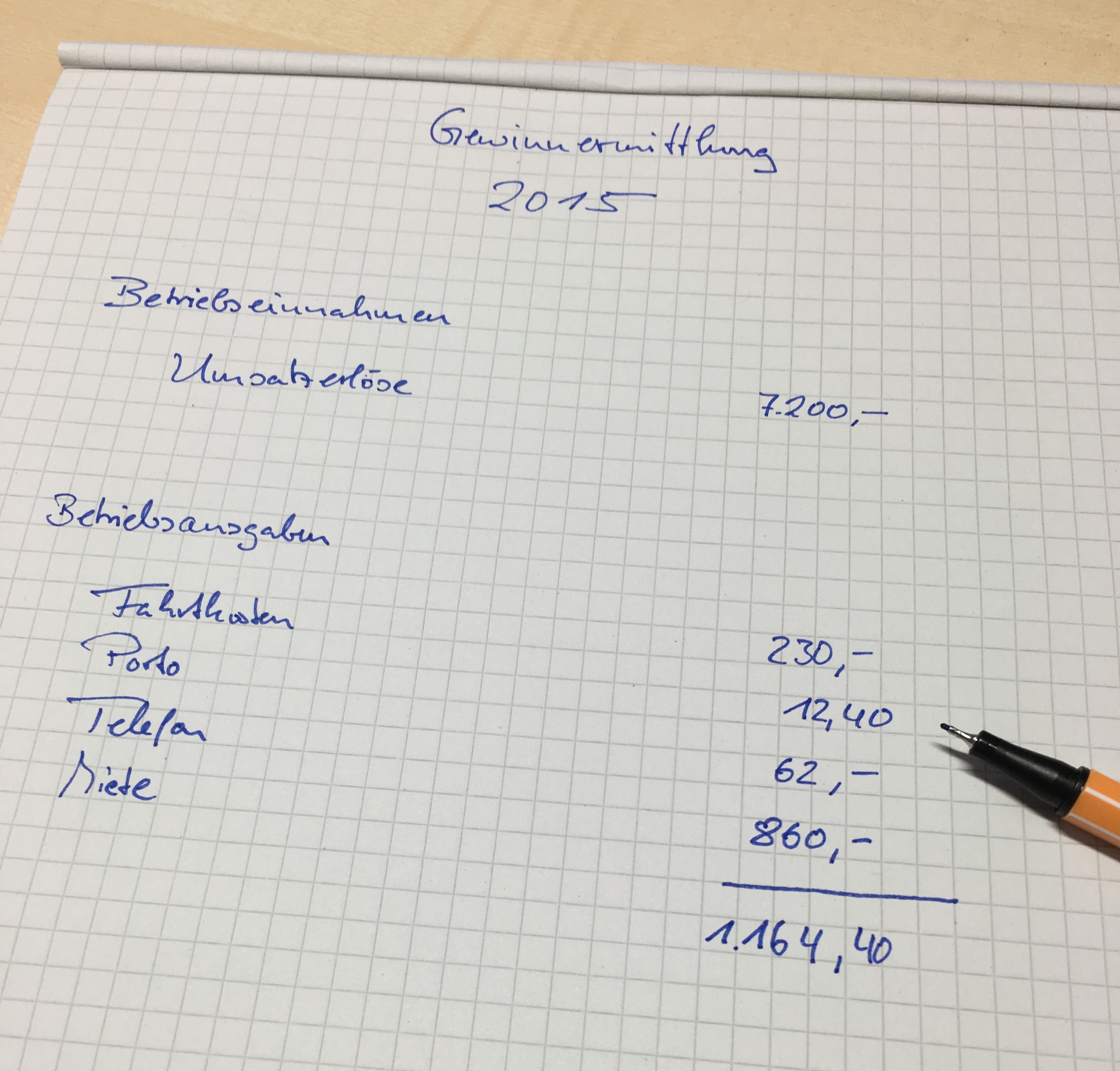

Der Unternehmer erfasst in der Gewinnermittlung nach EÜR zuerst seine Einnahmen. Dazu gehören u.a. die getätigten Umsätze, die Umsatzsteuer- und Vorsteuererstattungen, Zinsen und ähnliche Erträge sowie Veräußerungserlöse von Wirtschaftsgütern, die zum Betriebsvermögen zählen.

Weiterhin werden alle Betriebsausgaben, wie u.a. für Wareneingang, Umsatzsteuerzahlungen, Kfz- und Raumkosten, Personalkosten, Abschreibung sowie Versicherungen und Beiträge.

Die Summe der Betriebseinnahmen abzüglich der Summe der Betriebsausgaben ergibt den Gewinn des Wirtschaftsjahres. Wenn Sie dies mit einer Steuersoftware erfassen, sollte das eigentlich kein Problem mehr darstellen.

Wo wird der Gewinn eingetragen?

Den so ermittelten Gewinn trägt der Unternehmer in seiner Einkommensteuererklärung unter Einkünfte aus Gewerbebetrieb oder Einkünfte aus selbständiger Tätigkeit ein, je nachdem ob Sie Gewerbetreibender oder Freiberufler sind.

Gibt es für Kleinunternehmer eine andere EÜR Vorlage?

Nein. Auch wenn die Umsätze als Kleinunternehmer regelmäßig unter der Umsatzsteuergrenze von 22.000 EUR (bis 31.12.2019: 17.500 EUR) liegen, müssen Kleinunternehmer die gleiche EÜR nutzen, wie alle anderen Unternehmer auch. Eine formlose Gewinnermittlung gibt es seit dem Veranlagungszeitraum 2018 ebenfalls nicht mehr.

Welche EÜR Vorlage für´s Finanzamt nutzen?

Wie bereits mehrfach erwähnt, müssen Sie auch als Kleinunternehmer die amtlich vorgeschriebenen EÜR Formulare nutzen. Diese müssen Sie zudem elektronisch beim Finanzamt einreichen. Eine EÜR Vorlage (in Papierform) macht daher in der Form keinen Sinn. Ich empfehle Ihnen außerdem die Nutzung einer Steuersoftware. Die Handhabung ist einfach und die Kosten wesentlich geringer als ein Steuerberater.

Wichtig dabei ist, sie müssen einen Gewinn oder einen Verlust ermitteln, was wiederum durch den Abzug der Betriebsausgaben von den Betriebseinnahmen zu bewerkstelligen ist. Im Rahmen Ihrer Buchhaltung müssen Sie natürlich die Rechnungen und Belege vorhalten und nachweisen können (sie müssen sie nicht mit abgeben).

EÜR in der Buchhaltung mit Excel erstellen?

Sie können für Ihre persönliche Buchhaltung eine EÜR über Excel erstellen. Dazu stellen Sie Ihre Einnahmen den Ausgaben gegenüber. Für das Finanzamt ist die Excel-Tabelle jedoch irrelevant. Das Finanzamt akzeptiert nur das amtlich vorgeschriebene EÜR Formular in elektronischer Form. Daher empfehle ich die Verwendung einer vernünftigen Buchhaltungssoftware, um die darin vorhandene Funktion zur Erstellung einer EÜR ordnungsgemäß nutzen zu können. Buchführungssoftware habe ich ausführlich im Gründerlexikon getestet.

Wo erhalte ich die Formulare zur EÜR?

Die Formulare zur EÜR erhalten Sie vom Finanzamt oder von Ihrem Steuerberater. Da Sie diese aber elektronisch einreichen müssen, kann es sein, dass Ihnen das Finanzamt gar keine Vorlagen mehr aushändigt. Falls Sie unbedingt eine EÜR in Papierform benötigen, weil Sie sich vielleicht damit mal auseinandersetzen möchten, dann können Sie bei Google ein älteres Formular suchen und sich ausdrucken. Da die Übertragung mittlerweile online erfolgen muss, können Sie sich auch beim Bundesministerium der Finanzen keine EÜR mehr downloaden.

Wie erstelle ich eine EÜR Gewinnermittlung?

Mit dieser Frage zeigen Sie mir, dass Sie einige Begriffe durcheinanderbringen. Gewinnermittlung ist letztlich die Einnahmenüberschussrechnung und genau das wird mit EÜR abgekürzt. Das Ausfüllen der EÜR über ein Computerprogramm ist recht simpel. Sie geben lediglich Ihre Betriebseinnahmen sowie die Betriebsausgaben an und fertig. Natürlich müssen Sie diese im Rahmen Ihrer Buchhaltung zunächst ermitteln. Aber das Ausfüllen der EÜR an sich ist nicht kompliziert.

Wo finde ich die EÜR Vorlage der Elster Software?

Da die Software Elster das amtliche Programm der Finanzverwaltung ist, mit welchem man die Formulare für die persönliche Steuererklärung ausfüllen, (drucken) und an das Finanzamt senden kann, beinhaltet Elster logischerweise das amtliche Formular, was Sie auch als Kleinunternehmer benötigen. Sie können es selbstverständlich nutzen und müssen keine extra Steuersoftware kaufen, denn der Gewinn sollte in jedem Fall gleich ermittelt werden und somit zum selben Ergebnis führen.

Nochmal der Hinweis: Ob Kleinunternehmer oder nicht, Sie müssen das amtlich vorgeschriebene EÜR Formular nutzen. Eine formlose Gewinnermittlung ist nicht mehr möglich.

Mit welcher Software kann ich meine EÜR erstellen?

Programme gibt es sehr viele, je nach individuellen Bedürfnissen. Auf der Seite zum Thema Software zur Buchführung mit Jahresabschlussfunktion stellen wir einige vor. Insbesondere kann ich zur Erstellung der EÜR die Onlinesoftware lexoffice empfehlen.

Gibt es einen Unterschied bei der zuverwendenden EÜR hinsichtlich der Umsatzsteuer?

Grundsätzlich ja, denn ein umsatzsteuerpflichtiger Unternehmer muss die vereinnahmt Umsatzsteuer als Betriebseinnahme ausweisen und die verauslagte Vorsteuer (gezahlte Umsatzsteuer) als Betriebsausgabe deklarieren. Letztlich könnte jedoch der umsatzsteuerfreie Unternehmer (Kleinunternehmer, aber auch z.B. Arzt) genau diese Zeilen in der EÜR ignorieren. Die EÜR Vorlage bzw. das EÜR Formular an sich ist jedoch das gleiche.

Muss ich die amtliche EÜR Vorlage zur Gewinnermittlung nutzen?

Muss ich die amtliche EÜR Vorlage zur Gewinnermittlung nutzen?

Kurz gesagt: Ja. Die Anlage EÜR enthält genaue beschriebene Vorschriften wie die äußere Form der Gewinnermittlung von Freiberuflern und nicht bilanzierungspflichtigen Unternehmen gegliedert sein muss. Das Bundesministerium für Finanzen hat zum Verständnis eine umfangreiche Ausfüllhilfe zum Formular erstellt.

Das Formular muss jeder nicht bilanzierungspflichtige Unternehmer nutzen. Für Kleinunternehmer und Freiberufler ist das Formular seit dem Veranlagungszeitraum 2017 ebenfalls verpflichtend.

Anders als die landläufige Meinung es aussagt, schreibt das Finanzministerium mit der Anlage EÜR den Unternehmern keinesfalls die Gliederung ihrer Buchhaltung vor. Der Unternehmer muss am Jahresende nur eine sachlich richtige Zuordnung seiner Einnahmen und Ausgaben zu den entsprechenden Formularfeldern herstellen können.

Für wen ist das amtliche Formular der EÜR Pflicht?

Das amtliche Formular der EÜR ist für alle Unternehmer, die nicht bilanzierungspflichtig sind, Pflicht. Das heißt also, dass auch Kleinunternehmer und Freiberufler zur Abgabe der Gewinnermittlung mittels EÜR verpflichtet sind. Eine formlose Gewinnermittlung gab es nur bis 2017. Kleinunternehmer lassen natürlich die Felder zur Umsatzsteuer entsprechend frei.

Abgabe der EÜR beim Finanzamt möglich?

Die EÜR wird im Rahmen der Einkommensteuererklärung beim zuständigen Finanzamt mit eingereicht und dokumentiert die Einkünfte aus Gewerbebetrieb oder die Einkünfte aus selbständiger Arbeit in der Einkommensteuererklärung. Durch die einheitliche Gestaltungsweise der amtlichen EÜR ist es der Finanzverwaltung möglich, sehr schnell Unternehmen der gleichen Branche miteinander zu vergleichen. Die amtliche EÜR kann entweder über Buchführungsprogrammen oder Software zur Erstellung der Steuererklärung bezogen werden. Möglich ist das auch via Elster online, als amtliche Software zur Datenübertragung von Steuererklärungen. Eine Abgabe der EÜR in Papierform beim Finanzamt ist nur in extremen Härtefällen möglich. De facto also nicht mehr.

Derzeit verfügbare EÜR Formulare

Aufgrund der grundsätzlichen Verpflichtung zur elektronischen Übermittlung der Anlage EÜR werden die Vordrucksmuster nicht mehr im Formularmanagement System bereitgestellt. Sofern in Ausnahmefällen zur Vermeidung von unbilligen Härten Ihr Finanzamt auf eine elektronische Übermittlung verzichtet, steht Ihnen der Papiervordruck bei Ihrem Finanzamt zur Abholung bereit.

Derzeit verfügbare EÜR Formulare

Aufgrund der grundsätzlichen Verpflichtung zur elektronischen Übermittlung der Anlage EÜR werden die Vordrucksmuster nicht mehr im Formularmanagement System bereitgestellt. Sofern in Ausnahmefällen zur Vermeidung von unbilligen Härten Ihr Finanzamt auf eine elektronische Übermittlung verzichtet, steht Ihnen der Papiervordruck bei Ihrem Finanzamt zur Abholung bereit.

Mit welcher Software erstelle ich eine Gewinn- und Verlustrechnung (GuV)?

Auch hier gibt es eine Unzahl an Herstellern und Anbietern, je nach individuellen Bedürfnissen und Geldbeutel. Auf der Seite zum Thema Software zur Buchführung mit Jahresabschlussfunktion stellen wir einige vor. Insbesondere kann ich zur Erstellung der GuV die Onlinesoftware lexoffice empfehlen.

Was ist Gewinnermittlung durch Betriebsvermögensvergleich?

Der Betriebsvermögensvergleich ist eine Methode zur Ermittlung des steuerlichen Gewinns für Einkünfte aus Gewerbebetrieb. Durch den Betriebsvermögensvergleich wird der steuerliche Gewinn für Einkünfte aus Gewerbebetrieb ermittelt, sofern eine Verpflichtung zur doppelten Buchführung (bei Bilanzerstellung) besteht.

Dies gilt für Gewerbetreibende, die im Handelsregister eingetragen sind oder aber deren Jahresumsatz bzw. Gewinn die gesetzlich festgelegten Buchführungsgrenzen übersteigt. Der Gewinn durch Betriebsvermögensvergleich wird ermittelt, indem vom Betriebsvermögen zum Ende des Wirtschaftsjahres das Betriebsvermögen zum Ende des vorangegangenen Wirtschaftsjahres und die Einlagen abgezogen werden. Addiert man zu dieser Summe noch Entnahmen hinzu, erhält man den Gewinn.

Lesetipp

Lesen Sie speziell zu folgenden Begriffen:

Lesetipp

Lesen Sie speziell zu folgenden Begriffen:

Wie oft muss die EÜR eingereicht werden?

Die Einnahmen-Überschuss-Rechnung (EÜR) muss einmal jährlich eingereicht werden. Der Stichtag für die Abgabe ist der 31. Juli des Folgejahres, in dem der zu versteuernde Gewinn erzielt wurde. Wenn Sie einen Steuerberater beauftragen, verlängert sich die Frist bis zum 28./29. Februar des übernächsten Jahres.

Welche Fehler sollte man bei der Erstellung der EÜR vermeiden?

Es ist wichtig, dass die Aufzeichnungen korrekt und vollständig sind und dass alle Geschäftsvorfälle im entsprechenden Jahr berücksichtigt werden. Typische Fehler sind das Übersehen von Vorsteuerabzügen, das Vergessen von Abschreibungen oder die falsche Klassifizierung von Betriebsausgaben und Privatausgaben.

Welche Sanktionen drohen bei Nicht- oder fehlerhafter Einreichung der EÜR?

Wenn die EÜR nicht oder fehlerhaft eingereicht wird, kann das Finanzamt Säumniszuschläge festsetzen. Zudem können Verspätungszuschläge und Zinsen anfallen. Bei vorsätzlich falschen Angaben kann sogar ein Strafverfahren wegen Steuerhinterziehung drohen.

Welche Beratungsmöglichkeiten gibt es für Unternehmer, die Hilfe bei der EÜR benötigen?

Für Unternehmer, die Hilfe bei der EÜR benötigen, stehen verschiedene Beratungsmöglichkeiten zur Verfügung. Dazu gehören Steuerberater, Lohnsteuerhilfevereine, Unternehmensberater und spezialisierte Online-Plattformen. Zudem bieten viele Softwarelösungen für die Buchhaltung Unterstützung bei der Erstellung der EÜR.

Wie kann man sicherstellen, dass die Daten in der EÜR korrekt sind?

Um sicherzustellen, dass die Daten in der EÜR korrekt sind, sollten Sie Ihre Aufzeichnungen regelmäßig überprüfen und mit den tatsächlichen Geschäftsvorfällen abgleichen. Nutzen Sie Buchhaltungssoftware oder einen Steuerberater, um Fehler zu minimieren.

Welche spezifischen Anforderungen gelten für die elektronische Einreichung der EÜR?

Die elektronische Einreichung der EÜR ist mittels Elster-Formular oder einer zertifizierten Software möglich. Hierbei muss die EÜR authentifiziert übermittelt werden. Eine signierte Papierform als Ergänzung ist nicht mehr notwendig.

Gibt es bestimmte Situationen oder Ausnahmen, in denen die EÜR nicht erforderlich ist?

Die EÜR ist in der Regel für alle Einzelunternehmen und Personengesellschaften verpflichtend, deren Gewinn die Grenze von 60.000 Euro im Jahr überschreitet. Für Kapitalgesellschaften sowie für Freiberufler und Gewerbetreibende mit geringeren Einnahmen gelten andere Regeln, und es kann eine einfache Gewinnermittlung ausreichend sein. Für genaue Informationen sollten Sie einen Steuerberater oder das zuständige Finanzamt konsultieren.

Was muss ich jetzt tun?

- Entscheiden Sie sich aufgrund Ihrer persönlichen Situation für die einfache Buchführung (EÜR) oder die doppelte Buchführung (Bilanzierung)!

- Sortieren Sie Ihre Belege, und legen Sie sich ein ordentliches Buchführungssystem an!

- Kaufen Sie sich eine vernünftige Buchführungssoftware!

- Lassen Sie sich von einem Steuerberater beraten!