Planung

Gründung

Wachstum

Du bist hier

Ein wesentlicher Teil der Buchführung sind Betriebsausgaben. Gerade für kleinere und mittlere Unternehmer sind Betriebsausgaben Punkte, an denen sie ansetzen können, um Steuern zu sparen. Daher sind diese insbesondere bei Betriebsprüfern auch so “beliebt”. Doch zunächst einmal möchten wir klären: Was sind Betriebsausgaben eigentlich?

Die Betriebsausgaben Definition nach §4 Abs. 4 EStG lautet simpel:

“Betriebsausgaben sind die Aufwendungen, die durch den Betrieb veranlasst sind.”

Mit anderen Worten: Alle Aufwendungen, die Sie im Rahmen Ihrer selbstständigen Tätigkeit haben, sind Betriebsausgaben. Zum Großteil können Sie die Betriebsausgaben absetzen, das heißt steuerlich geltend machen, und damit den zu versteuernden Gewinn mindern. Betriebsausgaben sind für jeden Unternehmer wichtig, nicht nur für eine bestimmte Gruppe. Denn wie wir gesehen haben, mindern diese Ihren steuerlichen Gewinn und damit können Sie unter Umständen viel Geld sparen.

Welche Betriebsausgaben es geben könnte, habe ich in dieser Liste (mehrere Dutzend) zusammengetragen. Holen Sie sich Inspirationen und checken Sie, ob Sie wirklich alle Potenziale voll ausschöpfen:

Im Grunde genommen schon, jedoch wird der Begriff Betriebsausgaben vorwiegend im steuerlichen Sinne verwendet, während dem der Begriff Betriebskosten bei Controlling und Kalkulation zu finden ist.

Als Betriebskosten werden solche Kosten bezeichnet, die zur Aufrechterhaltung des Geschäftsbetriebes eines Unternehmens benötigt werden. Sie können in direkte und indirekte Betriebskosten unterteilt werden. Direkte Betriebskosten sind solche, die sich eindeutig bestimmten durchgeführten Maßnahmen zuordnen lassen. Indirekte Betriebskosten lassen sich hingegen nicht mit absoluter Sicherheit einer Maßnahme zuordnen. Betriebskosten werden in der Gewinn- und Verlustrechnung eines Unternehmens erfasst.

Zu den Betriebskosten zählen unter anderem:

Was Sie als Betriebsausgaben absetzen können, hängt in erster Linie davon ab, in welcher Branche Sie tätig sind sowie von Ihren persönlichen Umständen. Kosten, die Sie zwar indirekt haben, um Ihren Betrieb aufrechtzuerhalten, die aber zur privaten Lebensführung zugerechnet werden, können Sie nicht als Betriebsausgaben absetzen. Darunter würden Kosten für Lebensmittel zählen. Natürlich brauchen Sie Nahrung um zu leben und auch zu arbeiten. Doch diese Kosten können Sie nicht ansetzen.

Im Folgenden gebe ich Ihnen eine kurze Betriebsausgaben Liste mit an die Hand. Diese Betriebsausgaben können Sie unbeschränkt absetzen. Natürlich immer unter der Voraussetzung, dass Sie diese Ausgaben auch tatsächlich haben und durch Rechnungen nachweisen können.

Diese Betriebsausgaben Liste ist nicht vollständig. Eine wesentlich umfangreichere Liste mit Betriebsausgaben erhalten Sie hier gratis. Wie schon erwähnt, müssen die o.g. Ausgaben immer im direkten Zusammenhang mit Ihrem Betrieb stehen. Beispielsweise können Sie Versicherungsprämien nur dann als Betriebsausgaben absetzen, wenn diese auf Ihr Unternehmen lautet. Eine Hundehaftpflichtversicherung für Ihr Haustier können Sie daher nicht ansetzen.

Unzureichende oder fehlende Aufzeichnungen: Ein häufiger Fehler besteht darin, dass Unternehmer keine genauen Aufzeichnungen über ihre Betriebsausgaben führen. Dies kann zu Schwierigkeiten führen, wenn es darum geht, Ausgaben abzuziehen oder zu rechtfertigen. Eine sorgfältige Buchführung und Aufzeichnungen können dazu beitragen, dass Betriebsausgaben korrekt erfasst werden und es leichter ist, sie später zu rechtfertigen.

Falsche Zuordnung von Betriebsausgaben: Ein weiterer Fehler besteht darin, dass Ausgaben nicht richtig zugeordnet werden. Einige Ausgaben können zum Beispiel sowohl betrieblich als auch privat genutzt werden, und es ist wichtig, dass sie korrekt zugeordnet werden. Andernfalls könnten die Abzüge falsch sein, was zu Problemen mit den Steuerbehörden führen kann.

Ausgaben ohne Belege: Viele Unternehmer machen den Fehler, Ausgaben ohne Belege oder Quittungen zu erfassen. Ohne Belege können Ausgaben nicht nachgewiesen werden, was zu Problemen bei der Überprüfung durch Steuerbehörden führen kann.

Unangemessene oder übermäßige Betriebsausgaben: Ein weiterer Fehler besteht darin, dass Unternehmer unangemessene oder übermäßige Ausgaben geltend machen. Zum Beispiel können sie versuchen, persönliche Ausgaben als geschäftliche Ausgaben auszuweisen, oder Ausgaben für luxuriöse Gegenstände geltend machen, die nicht wirklich notwendig sind. Dies kann zu rechtlichen und finanziellen Problemen führen, wenn die Steuerbehörden diese Ausgaben als nicht abzugsfähig einstufen.

Nicht auf dem neuesten Stand bleiben: Steuergesetze und Vorschriften ändern sich regelmäßig. Ein häufiger Fehler ist, dass Unternehmer nicht auf dem neuesten Stand bleiben und sich nicht über Änderungen bei den Abzügen oder Steuersätzen informieren. Dies kann dazu führen, dass sie Ausgaben falsch erfassen oder sich nicht bewusst sind, welche Ausgaben abzugsfähig sind.

Der Titel zu diesem Artikel wurde bewusst so gewählt: “Betriebsausgaben: Das Buch mit 7 Siegeln”. Denn so einfach wie es auf den ersten Blick erscheinen mag - ein Unternehmer setzt einfach alle betrieblichen Ausgaben als Betriebsausgabe an - ist es in der Praxis nämlich nicht. Es gibt gefühlt unendliche Ausnahmen oder Einschränkungen, Höchstgrenzen usw. Außerdem ist die Abgrenzung zwischen privaten und betrieblichen Aufwendungen teilweise gar nicht so einfach. Zum Beispiel kann ein häusliches Arbeitszimmer grundsätzlich als Betriebsausgabe angesetzt werden. Doch was ist ein häusliches Arbeitszimmer? Wie groß darf es sein? Welche Ausgaben können angesetzt werden? Von wo aus muss der Zugang gewährleistet sein? Welche privaten Dinge dürfen in diesem Raum stehen? Hier gibt es regelmäßig Diskussionen zwischen Finanzamt und Steuerzahler.

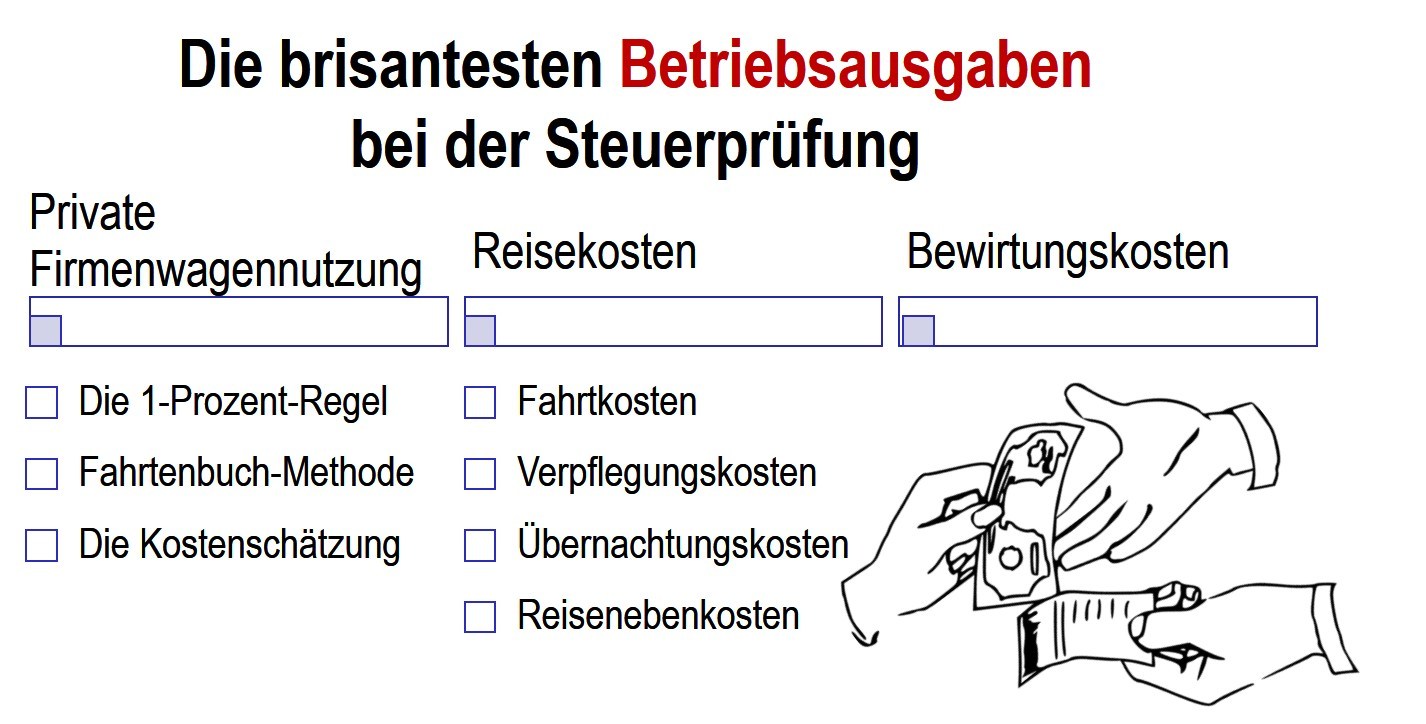

Vor allem Betriebsprüfer machen sich diese umfangreichen Vorschriften zunutze, um die Höhe der Betriebsausgaben zu senken und in der Folge den zu versteuernden Gewinn zu steigern. Das Gründerlexikon hat dazu eigens einen Betriebsprüfer interviewt, welche Betriebsausgaben bei einer Steuerprüfung besonders im Fokus stehen und wie sich Selbstständige darauf vorbereiten können.

Finden Sie selber heraus, wie Sie es mit diesem eBook ganz einfach schaffen, die Angst vor einer Steuerprüfung zu überwinden - und zwar schon in wenigen Minuten. Klicken Sie hier, um mehr über Steuerprüfung herauszufinden.

Existenzgründer und Unternehmer können die Reinigungskosten für typische Berufsbekleidung als Betriebsausgabe ansetzen. Zur typischen Berufsbekleidung zählt bspw. der Blaumann oder die Hygienewäsche, die in Krankenhäusern Pflicht ist.

Die Reinigung von Berufsbekleidung in der heimischen Waschmaschine kann als Betriebsausgabe berücksichtigt werden. Der BFH hat mit seinem Urteil vom 29. Juni 1993 Az. IV R 53/92 bestätigt, dass Aufwendungen für das Waschen typischer Berufskleidung auf Grundlage der Kosten einzelner Waschmaschinenläufe geschätzt werden kann.

Die Arbeitsgemeinschaft der Verbraucherverbände e.V. hat dieses Urteil zum Anlass genommen und die Kosten für die Wäschepflege in privaten Haushalten errechnet. Die errechneten Werte beziehen sich immer auf 1 kg Wäsche für den 1-Personen- bis 4-Personen Haushalt. Die einzelnen Werte entnehmen Sie bitte der nachfolgenden Vorlage im Premium Bereich auf Reinigungskosten Arbeitsbekleidung

Mit unserer Vorlage Reinigungskosten Berufsbekleidung können sich Unternehmer Ihre Reinigungskosten in einer Excel Tabelle selber ausrechnen. In unserem Muster Reinigungskosten sind beispielhafte Daten zur Ermittlung der Reinigungskosten zur Veranschaulichung verwendet worden.

Allerdings können nicht jede Berufsbekleidung und deren Reinigung als Betriebsausgabe angesetzt werden. Lediglich Kleidung, die eindeutig dem Beruf zuzuschreiben ist, gilt als absetzungsfähige Berufsbekleidung. Hierzu zählen spezielle Sicherheitskleidung, wie die Schnittschutzhosen bei Tätigkeiten mit Kettensägen oder auch ein Blaumann, auf dem das Firmenlogo des Arbeitgebers abgedruckt ist.

Herkömmliche Kleidung, wie ein Kostüm oder ein Anzug, die in manchen Firmen zwar vorgeschrieben ist, kann genauso im privaten Bereich getragen werden. Insofern handelt es sich nicht um Berufsbekleidung und die Kosten für die Reinigung sind nicht zu den Betriebsausgaben zu zählen.

Bestimmte Berufsgruppen, insbesondere im Sektor Freiberufler, dürfen eine Betriebsausgabenpauschale ansetzen. So können zum Beispiel hauptberufliche Schriftsteller pauschal 2.455 Euro im Jahr an Betriebsausgaben absetzen, auch wenn die tatsächlichen Ausgaben niedriger ausfallen.

Generell gibt es jedoch nur für wenige Berufsgruppen eine Betriebsausgabenpauschale. Insbesondere bei solchen, bei denen eine eindeutige Grenze zwischen privaten und betrieblichen Ausgaben nur schwer zu ziehen ist.

Möglichst viele Betriebsausgaben richtig abzusetzen kann eine Möglichkeit sein, um Geld im Unternehmen zu sparen. Um einen anderen Ansatz, Betriebskosten zu sparen, soll es in diesem Abschnitt gehen.

Mit dem Begriff Smart Home verbinden die meisten erst einmal hohe Kosten, jedoch kann auf Dauer mit Smarthome ordentlich Geld gespart werden. Smart Home Haushalte sparen im Schnitt zwischen 15- 30 % an Strom- und Heizkosten. Auch im Büro kann durch Smarthome ordentlich Geld gespart und sogar die Produktivität gesteigert werden.

Die smarte Heizung

Viele Smarthome-Systeme machen die Nachrüstung zur Steuerung der Heizung sehr einfach. In der Praxis ersetzen Sie einfach ihr altes Heizungsthermostat gegen ein neues smartes Heizungsthermostat und schon können Sie nach kurzer Einrichtung bereits ihren Heizkörper per App steuern.

Nun kann mithilfe der intelligenten Steuerung die Heizung ausgeschaltet werden, wenn niemand im Büro ist. Mithilfe von Routinen kann das Büro auch bereits vor der Ankunft vorgewärmt werden. Viele Smarthomegeräte verfügen über Sensoren, welche die Heizung ausschalten, sollte ein Fenster geöffnet sei. So können zusätzliche Heizkosten gespart werden.

Wer die Automatisierung seines Arbeitsplatzes auf die Spitze treiben möchte, sollte darauf achten, Geräte mit Geofencing zu kaufen. Diese ermöglicht per Smartphone die Ortung von an- und abwesenden Personen. Bei einer leerstehenden Wohnung kann danach die Heizung automatisch heruntergefahren werden.

Den Stromverbrauch senken

Grundsätzliche ist es immer besser, Geräte komplett auszuschalten, als sie im Standby-Modus laufen zu lassen. Diese Möglichkeiten bieten bereits einige Steckdosen mit Zeitschaltung. Doch intelligente Steckdosen können heutzutage noch einiges mehr. Sie ermöglichen auf der einen Seite das komplette Trennen der Geräte vom Stromnetz, können individuell angesteuert werden und sogar echte Stromfresser entlarven. In der Smart-Home-App kann sogar von unterwegs geschaut werden, welche Geräte eingeschaltet sind und welche gerade den meisten Strom verbrauchen.

Ein weiterer Stromfresser sind in jedem Haushalt die Lampen und das Licht. In Privathaushalten macht das Licht bis zu 20 % der Stromkosten aus, in Unternehmen kann der Wert sogar auf bis zu 60 % steigen. Mit sogenanntem Smart Lightning, also der intelligenten und smarten Lichtsteuerung, können dabei verschiedenste Funktionen genutzt werden.

Smart Lightning ermöglicht es, die Farbtemperatur im Raum je nach Tageszeit anzupassen und somit nicht nur das Wohlbefinden der Mitarbeiter in der Firma zu steigern, sondern auch die Produktivität im Unternehmen zu erhöhen. Mit der smarten Lichtsteuerung lässt sich das ganze auch mit Bewegungsmeldern oder Routinen verknüpfen, sodass sich das Licht in Räumlichkeiten automatisch abschaltet, wo es nicht gebraucht wird.

Weitere Artikel zum Thema Smarthome gibt es hier bei homeandsmart.

Im Einkommensteuergesetz existiert eine Liste von nicht abzugsfähigen Betriebsausgaben, welche zwar betrieblich veranlasst sind, jedoch in ihrer Art oder Höhe unangemessen sind bzw. der Einsatz derartiger Ausgaben Nichtunternehmern gegenüber ungerecht wäre. Im Folgenden eine Erläuterung der wichtigsten nicht abzugsfähigen Betriebsausgaben mit einem Beispiel:

Die Höhe der Aufwendungen für Geschenke an diese Personen darf bei umsatzsteuerpflichtigen Unternehmern 35,- EUR netto nicht überschreiten.

Beispiel

Ein Unternehmer schenkt seinem Geschäftspartner einen Präsentkorb im Wert von 45,- EUR netto. Es handelt sich hierbei um nicht abzugsfähige Betriebsausgaben, da die Grenze von 35,- EUR überschritten wurde.

Lesen Sie auch zum Thema Werbegeschenke im Gründerlexikon!

Bei geschäftlichen Bewirtungskosten anlässlich einer Besprechung oder ähnlichem, sind 30% der Aufwendungen nicht abzugsfähig.

Beispiel

Ein Unternehmer bewirtet einen Geschäftspartner und bezahlt dafür 100,- EUR. Als Betriebsausgaben kann er lediglich 70,- EUR geltend machen.

Der Unternehmer kann bei einer auswärtigen Tätigkeit, zum Beispiel auf einer Geschäftsreise, nicht die tatsächlichen Aufwendungen für seine Verpflegung geltend machen. Zu diesem Zweck hat der Gesetzgeber Pauschalen eingeführt, welche als Betriebsausgabe abzugsfähig sind. Siehe dazu Spesen!

Wird der Unternehmer aufgrund einer begangenen Ordnungswidrigkeit, zum Beispiel zu schnelles Fahren oder Falschparken, aufgefordert eine Geldbuße zu zahlen, so stellen diese Zahlungen keine Betriebsausgaben dar. Der Unternehmer muss derartige Sanktionen aus seiner privaten Tasche bezahlen.

Das Schmiergeld ist dem Bestechungsgeld ähnliche Geldleistung, die zur widerrechtlichen Beschleunigung von Verfahren oder zur Erlangung von widerrechtlichen Rechtsvorteilen an einen Amtsträger oder eine sonstige ein Verfahren durchführende Person erbracht wird. Das Schmiergeld unterscheidet sich vom Bestechungsgeld durch seine Gewährung während eines Verfahrens, während das Bestechungsgeld eine Zahlung zur Ingangsetzung eines Verfahrens oder Erlangung eines eigentlich dem Zahlenden nicht zustehenden Rechtsvorteiles ist. Sachzuwendungen an Amtsträger können die Eigenschaften von S. besitzen. Schmiergeldzahlungen sind u.a. nach §§331ff StGB Straftaten und mit Geld- oder Freiheitsstrafe bedroht.

Bis Veranlagungszeitraum 1998 konnten im Ausland gewährte Schmiergeld in Deutschland steuerrechtlich anerkannt werden, wenn der Name des Begünstigten genannt wurde. Das war regelmäßig kein Problem, weil die im StGB angeordnete Strafbarkeit nur Schmiergeld an deutsche Amtsträger betrifft. Ab 1999 ist die steuerliche Abzugsfähigkeit von Schmiergeld durch §§4 Abs. 5 Nr. 10 EStG aufgehoben worden, was einen weiteren Standortnachteil insbesondere der weltweit exportorientierten Industrie Deutschlands bedingt, da in zahlreichen Ländern, anders als es derzeit (noch?) in Deutschland der Fall ist, Schmiergeld regelmäßig erwartet werden und trotz formaler Rechtswidrigkeit tatsächlich zum normalen Geschäftsverkehr gehören. Somit konnte der Unternehmer durch die Zahlung von beispielsweise 10.000,- DM einen Auftrag akquirieren und gleichzeitig die gezahlten 10.000,- DM als Betriebsausgaben geltend machen. Lesen Sie das genaue Urteil zum Schmiergeld!

Nicht immer aber häufig ziehen Unternehmer gegenüber dem Finanzamt und vor allem in einer Steuerprüfung den Kürzeren. Ein aktueller Fall zeigt, dass die Gesetze selbst die Finanzverwaltung verwirren und letztlich sogar zu ihrem Nachteil ausgelegt werden kann, wenn es der Unternehmer richtig macht. So hat es ein Selbstständiger vor Gericht geschafft, eigentlich nicht abzugsfähige Betriebsausgaben trotzdem angerechnet zu bekommen…

In dem hier beschriebenen Fall hatte das Finanzamt bereits einen Steuerbescheid für einen Unternehmer erlassen. Im Nachhinein stellte der Steuerprüfer fest, dass der Selbstständige steuerliche Pflichten definitiv verletzt hatte. Daraufhin wollte das Finanzamt den Steuerbescheid ändern berichtet steuertipps.de. Mit diesem Trick konnte der Unternehmer das jedoch verhindern:

Ziemlich clever: Weil der Unternehmer die Aufforderung des Finanzamts ignorierte, durften die Behörden den bereits bestandskräftig gewordenen Steuerbescheid nicht ändern (BFH-Urteil vom 09. März 2016, Aktenzeichen X R 9/13). Dass die Angabe der Empfänger von Betriebsausgaben verpflichtend ist, wurde nicht diskutiert. Entscheidend war, dass ein einmal bestandskräftiger Steuerbescheid nur dann geändert werden darf, wenn neue Erkenntnisse gewonnen werden. Aber diese gab es hier nicht.

Achtung: Wenn Sie mit dem Finanzamt auf einer Augenhöhe stehen wollen, sollten Sie unbedingt meinen "Kleinen Ratgeber zur Betriebsprüfung" lesen!

Viele weitere mögliche Betriebsausgaben von A bis Z finden Sie in meinem kostenlosen eBook der Betriebsausgaben (PDF, 344kb, 14 Seiten).

Neben den nicht abzugsfähigen Betriebsausgaben existieren noch Kosten der privaten Lebensführung, welche ebenfalls nicht abzugsfähig sind:

Zu den nicht abzugsfähigen Ausgaben zählen auch:

Ist es möglich eine Anzahlung für noch nicht erbrachte Leistungen als sofort abzugsfähige Betriebsausgabe abzusetzen? Mit dieser Fragestellung sah sich das Finanzgericht Hessen aufgrund einer Klage konfrontiert und war der Auffassung: Nein, das ist nicht möglich. Womit begründet das Finanzgericht seine Entscheidung?

Im genannten Fall hatte die Klägerin Ende 2012 für eine zu erbringende Dienstleistung (Auftragsforschung) eine Zahlung geleistet. Strittig war jedoch, ob es sich bei dieser Zahlung um eine sofort abzugsfähige Betriebsausgabe handelte oder ob die Zahlung zu einer Aktivierung einer geleisteten Anzahlung führen musste.

Inhaltsverzeichnis

Sachverhalt

Für das Verständnis des Falls ist folgendes Wissen zum Sachverhalt notwendig: Die Auftraggeberin (spätere Klägerin) und eine Auftragnehmerin hatten in einem Forschungs- und Entwicklungsvertrag die Entwicklung einer Maschinenserie vereinbart. Geschlossen wurde der Vertrag am 15. Oktober 2012. Andauern sollte die Zusammenarbeit längstens bis zum 31. März 2016. Das Entgelt für die Leistung, welches bis spätestens 31. Dezember 2016 zu zahlen war, betrug pauschal eine halbe Million EUR zuzüglich gesetzlicher Umsatzsteuer. Im Vertrag wurde außerdem vereinbart, dass im Falle einer Kündigung aus wichtigem Grund das noch nicht verbrauchte Entgelt an die Auftraggeberin zurückgezahlt wird. Bezahlt wurde das Entgelt, wie im Vertrag vorgesehen, noch im Jahr 2012.

Die Auftraggeberin sah das gezahlte Entgelt als eine sofort abzugsfähige Betriebsausgabe an und verbuchte die Zahlung entsprechend. Bei einer 2014 durchgeführten Betriebsprüfung des Finanzamtes wurde allerdings eben jene Betriebsausgabe genauer betrachtet.

Die Betroffene und das Finanzamt einigten sich bereits im Vorhinein darüber, dass es sich beim Vertrag um eine echte Auftragsforschung und somit nicht um einen entgeltlichen Erwerb eines immateriellen Wirtschaftsgutes handelt. Man ging davon aus, dass die Klägerin Herstellerin eines immateriellen Wirtschaftsgutes war. Wegen des Aktivierungsverbotes § 5 Abs. 2 EstG für selbstgeschaffene Immaterielle Wirtschaftsgüterüerkannte das Finanzamt nur die bis zum Ende des Jahres 2012 erbrachten Leistungen als Betriebsausgabe an. Aus Sicht des Finanzamtes müsste der restliche Teil des Entgeltes als geleistete Anzahlung aktiviert werden.

Weil die Dokumentation der Klägerin für diesen Zweck nicht ausreichend war, wurde das Entgelt von den Betriebsprüfern vereinfacht auf den Zeitraum des Auftrages verteilt. Das entsprach circa 200.000 EUR für das Jahr 2012 und jeweils 100.000 EUR für die folgenden Jahre.

Gegen die entsprechend erlassenen Körperschaftssteuer- und Gewerbesteuermessbescheide legte die Auftraggeberin Einspruch ein. Nachdem dieser gescheitert war, klagte die Betroffene vor dem Finanzgericht Hessen (FG Hessen).

Sicht der Klägerin

Die Klägerin sah die Voraussetzungen für die Aktivierung der Aufwendungen nicht als erfüllt an. Aus ihrer Sicht stellten die Zahlungen an die Vertragspartnerin Herstellungskosten für ein immaterielles Wirtschaftsgut dar, weshalb eine Aktivierung der Aufwendungen gemäß § 5 Abs. 2 EstG entfallen müsste. Außerdem sah die Klägerin auch keinen Grund für die Anwendung des Realisationsprinzips. Sie war der Auffassung, dass der Grundsatz der periodengerechten Abgrenzung von Betriebsausgaben durch das Vorsichtsprinzip und den § 5 Abs. 2 EstG durchbrochen wird.

Sicht des Finanzamtes

Das Finanzamt hingegen sah die Zahlungen nicht als Herstellungskosten für einen immateriellen Vermögensgegenstand, sondern als Anzahlungen für noch nicht erbrachte Leistungen. Bezüglich der Aktivierung begründete das Finanzamt seine Entscheidung mit dem Realisationsprinzip (§ 252 Abs. 1 Nr. 4 HGB). Dieses gilt nach dem Grundsatz der Maßgeblichkeit auch für das Steuerrecht. Das Finanzamt war der Ansicht, dass das Realisationsprinzip nicht nur für Einnahmen gilt, sondern analog auch bei Aufwendungen anzuwenden ist, sofern die Leistung zum Bilanzstichtag nicht vollständig erbracht wurde.

Urteil des FG Hessen

Das Finanzgericht Hessen wies die Klage letztlich als unbegründet zurück. Denn: Wenn im Zuge von schwebenden Geschäften Vorleistungen erbracht werden, sind diese als geleistete Anzahlungen zu aktivieren. Das gilt im Übrigen auch, wenn der Anspruch gegenüber dem Vertragspartner nicht zu einem aktivierungsfähigen Wirtschaftsgut wird.

Nichtsdestotrotz soll an dieser Stelle darauf hingewiesen werden, dass sowohl in der Rechtsprechung als auch in der Literatur Uneinigkeit über den Grund für die Aktivierung herrscht. Die einen Autoren sehen in der Aktivierung den Anspruch auf eine noch ausstehende Leistung während aus Sicht anderer Autoren die Aktivierung der Vorauszahlung den Anspruch auf die Gegenleistung oder die Rückforderung des gezahlten Betrages (im Fall der Nichterfüllung) bildet.

Das Finanzamt jedenfalls folgte der Auffassung von Schubert und Huber im Beck’schen Bilanz-Kommentar, 11. Auflage 2018, HGB § 247, Rn. 545 und betrachtete den Fall wie einen darlehensähnlichen Rückforderungsanspruch.

Die Begründung dafür: Weil die Zahlung an die Auftragnehmerin im Falle einer Nichterfüllung von der Auftraggeberin zurückgefordert werden kann, stellt sie (in Höhe des möglichen Rückforderungsbetrages) einen Anspruch mit darlehensähnlichem Charakter dar. Entsprechend ist die Aktivierung der geleisteten Anzahlung konsequent.

Was kann man daraus folgern?

Wenn ein Teil der Leistungen zum Zeitpunkt der Zahlung noch nicht erbracht wurden (aber dies vertraglich für die Zukunft vereinbart wurde), dann ist der sofortige Betriebsausgabenabzug für diese Aufwendungen nicht möglich. Solche Beträge für Immaterielle Wirtschaftsgüterüsind als (geleistete) Anzahlungen zu bilanzieren. Finanzgericht Hessen, Urteil vom 26. Februar 2019, Aktenzeichen 4 K 2033/17

Unternehmer, die ihren eigenen Geburtstag oder denen ihrer Angestellten feiern, können die Kosten dafür zumindest unter bestimmten Voraussetzungen als Betriebsausgaben geltend machen. Dazu hat der Bundesfinanzhof in München mehrere Merkmale beschrieben, wie die Zeitschrift Der Steuerzahler in seiner Ausgabe von März 2017 auf Seite 38 beschreibt.

Wer als Unternehmer die Kosten für eine Geburtstagsfeier als Betriebsausgaben deklarieren möchte, sollte einige wichtige Aspekte beachten. In einem konkreten Fall hatte ein Unternehmer seinen eigenen 60. Geburtstag zusammen mit Kollegen und Arbeitnehmern in der Werkhalle gefeiert. Die Kosten für die ungefähr 70 Anwesenden, beliefen sich auf circa 35 Euro je Teilnehmer. Der Bundesfinanzhof hatte in seinem Urteil einige Merkmale genannt, worauf Unternehmer unbedingt achten sollten, damit das Finanzamt die Betriebsausgaben auch anerkennt. (BFH Urteil vom 10. November 2016 - Aktenzeichen VI R 7/16

Zunächst sollten nur Mitarbeiter, Kollegen oder Geschäftspartner eingeladen werden. Die Anwesenheit von Familienangehörigen oder Freunden kann sich sehr schnell - in steuerlicher Hinsicht - als negativ herausstellen, da dann die betriebliche Zuordnung der Aufwendungen infrage steht. Außerdem sollte die Geburtstagsfeier in den betrieblichen Räumen stattfinden und zumindest zum Teil auch während der Arbeitszeit. Die Richter verstehen zwar, dass man eine Geburtstagsfeier nicht ausschließlich zur Betriebszeit feiern kann, aber findet sie lediglich außerhalb der Arbeitszeiten statt, steht möglicherweise wieder der private Charakter im Vordergrund.

Interessant ist auch der Aspekt, dass die Richter großen Wert darauf legten, dass neben betrieblichen Geburtstagsfeiern auch private stattfinden, die auch noch deutlich höhere Kosten verursachen.

Unternehmer sollten daher auf einiges Acht geben, wenn sie die Aufwendungen für Geburtstagsfeiern als Betriebsausgaben ansetzen wollen.

Viele weitere mögliche Betriebsausgaben finden Sie in meinem kostenlosen eBook der Betriebsausgaben (PDF, 344kb, 14 Seiten).